Recompra de deuda: un día antes del anuncio de Massa, un bono clave tuvo volumen récord de operaciones

Fuentes cercanas al Gobierno atribuyen esos movimientos a las intervenciones de la Anses para contener la escalada de los financieros, mientras que analistas ponen bajo la lupa si se filtró información

4 minutos de lectura'

4 minutos de lectura'

Un día antes de que Sergio Massa anunciara la recompra de deuda externa argentina por US$1000 millones, los bonos globales de corto vencimiento registraron un volumen de operaciones récord. Este movimiento no pasó desapercibido para los analistas del mercado, quienes deslizaron que fue, cuanto menos, “llamativo”.

Desde el Palacio de Hacienda niegan cualquier especulación de que hubiera inside information, es decir, el hecho de que figuras allegadas al Gobierno aprovecharan conocer la noticia de antemano para comprar títulos soberanos antes de la disparada del 6% en dólares. En cambio, admiten que se trató de una compra fuerte de dólares que realizó el Fondo de Garantía de Sustentabilidad (FGS) de la Anses para frenar los albores de una “corrida cambiaria”.

En detalle, este miércoles el ministro de Economía anunció que la decisión fue tomada a efectos de mejorar el perfil de deuda externa para bajar el riesgo país y así lograr tener un mayor acceso al financiamiento internacional. En ese marco, dijo que el primer paso estaría enfocado en los bonos globales, “sobre todo en los de corto vencimiento”.

Tras conocerse la noticia, tanto el Global 2029 como el Global 2030 cerraron la jornada con subas mayores al 6%. Sin embargo, el día anterior ambos activos habían registrado un gran volumen nominal, tanto en dólares como en pesos.

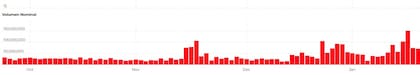

El caso más llamativo se dio con el GD30D, que el martes movió US$148.647.530. Fue el valor más alto desde que se emitió. En comparación, desde octubre último hasta la fecha los volúmenes diarios se encontraron entre los US$13 millones y $103 millones. Y en la última semana el volumen promedio fue US$16.927.638, según datos de BYMA.

“Llama la atención los volúmenes operados días antes del anuncio”, dijo un operador del mercado que pidió mantener su nombre bajo reserva. Otro tanto lo atribuyó a las intervenciones del Gobierno sobre los dólares financieros.

Alfonso Prat-Gay, el exministro de Economía en la gestión de Mauricio Macri, fue más allá y en las redes sociales sembró dudas. “Esperemos que ningún funcionario haya comprado esos títulos recientemente”, dijo. De todas formas, el rally alcista va más allá de ayer. Desde octubre a la fecha, los títulos de deuda soberana acumularon subas en dólares mayores al 70%.

Consultado por LA NACION, la Comisión Nacional de Valores (CNV) prefirió no dar respuestas al respecto. No obstante, fuentes internas del Gobierno dieron una explicación sobre por qué los bonos registraron un mayor movimiento en los días previos.

“Hubo récord de volumen en la compra de dólar MEP. Fue el mismo Estado, no hubo terceros”, afirmaron. Los tipos de cambio financieros surgen de la compra-venta de bonos soberanos, así como de otros activos financieros. Y el GD30D es uno de los papeles más utilizados.

A pesar de que las cotizaciones financieras comenzaron el año en una relativa calma, la semana pasada se despertaron e intentaron cerrar la brecha que se venía expandiendo frente al dólar blue. El lunes empezó la corrida, cuando la plaza operaba a medias por el feriado en Estados Unidos. El martes, continuó y el MEP registró durante las primeras negociaciones del día un salto de hasta $11. Pero hacia el final de la jornada, toda la racha alcista se borró de un plumazo y cerró con una caída de $2, luego de la intervención del FGS.

Este abrupto cambio de tendencia se explicó en la compra de bonos en dólares que hizo la Anses para contener las cotizaciones paralelas, a través del Fondo de Garantía de Sustentabilidad (FGS). Se desembolsaron US$25 millones solo durante el martes. En definitiva, los inversores privados vendieron los bonos para hacerse de dólares, y el Gobierno salió a comprar para estabilizar el precio.

“Se operó GD30D, pero el único que compraba era el Fondo de Garantía de Sustentabilidad. Por el contrario, los inversores privados vendieron. Por eso se explica el volumen de operaciones”, aseguraron fuentes oficiales, quienes agregaron que en el último mes también se sumaron las liquidaciones de las tarjetas de los turistas que pasan por el MEP. Por eso, el miércoles Massa tuvo que apresurarse y salir con el anuncio.

Para el ministro de Economía, la recompra de deuda exterior permitirá que el riesgo país siga descendiendo, un índice fundamental para que las empresas y el Estado argentino puedan acceder al mercado de deuda internacional. Aun así, los analistas consideran que se trata de una estrategia para continuar controlando los dólares libres, con el visto bueno del Fondo Monetario Internacional incluido.

1

1Sospechas en el mercado por movimientos en bonos y apuestas antes de conocerse la inflación

- 2

Así quedó una vieja estación de tren abandonada que fue transformada en un hotel de lujo

3

3Los contratos con la TV Pública de la productora del amigo de Manuel Adorni con el que viajó a Punta del Este

- 4

Horarios de la F1: así se corre el GP de China