Por qué caen los financieros y cuándo se revertiría tendencia

Las primeras medidas del nuevo Gobierno fueron bien recibidas por el mercado, que también se vio favorecido por una demanda estacional por los pesos y el cepo cambiario; pero la baja de tasas de interés podría reavivar la demanda por los billetes estadounidenses

- 6 minutos de lectura'

Cotización del dólar de hoy

Dólar oficial

Compra$997,36Venta$1054,27

Dólar blue

Compra$1140,00Venta$1160,00

Dólar tarjeta

Venta$1686,83

Dólar turista

Venta$1686,83

Dólar MEP

Venta$1142,20

Dólar CCL

Venta$1160,76

Dólar mayorista

Venta$1025,00

Euro

Compra$1045,62Venta$1112,85

Desde que Javier Milei asumió la Presidencia, los dólares financieros tendieron a la baja. Se trató de una primera reacción a las medidas que tomó el nuevo Gobierno, que incluyó desde una devaluación del 54% del tipo de cambio oficial hasta un megadecreto que desreguló varios segmentos de la economía, un escenario que se vio favorecido por una demanda estacional de pesos. Sin embargo, en los últimos días el Banco Central (BCRA) tomó una decisión que amenaza con presionar hacia el alza a las cotizaciones libres.

El viernes, el dólar MEP con bonos AL30 cerró la semana en los $947,29. Fueron $54 menos frente a los $1001,32 que había registrado dos semanas atrás (-5,7%), el 7 de diciembre, tres días antes de que Milei recibiera la banda presidencial.

La misma tendencia se vio reflejada en el dólar contado con liquidación (CCL), que en la última rueda de operaciones se negoció a $941,96. Se trata de una caída de $49,7 (-5,2%) en comparación con los $991,66 que marcó en los días previos a la asunción presidencial. Frente al oficial, que el viernes cotizó a $804,75, la brecha cambiaria se encuentra a niveles del 17%.

“En principio, el sinceramiento del dólar oficial produjo un achicamiento de la brecha cambiaria a niveles comparables con los de diciembre 2019 (cuando volvió el cepo cambiario). La reacción de los dólares libres tras los anuncios del ministro de Economía, Luis Caputo, reflejó cierta expectativa positiva de los mercados y tanto el dólar CCL como el MEP mantuvieron relativamente estables sus paridades”, señalaron desde la consultora económica LCG.

Desde la sociedad de bolsa GMA Capital también mencionaron otros factores que colaboraron con la actual calma cambiaria. En parte, señalaron la “confianza en la nueva gestión”, ya que al momento el Gobierno “no cometió errores no forzados” y siempre habló y tomó decisiones que tanto al mercado como al Fondo Monetario Internacional (FMI) les gustan. Otro tanto se debe a que los portafolios de las empresas locales ya estaban sumamente dolarizados antes del 10 de diciembre, una tendencia que se estaría revirtiendo a medida que la inflación incrementa los costos operativos y obliga a ir hacia la búsqueda de pesos.

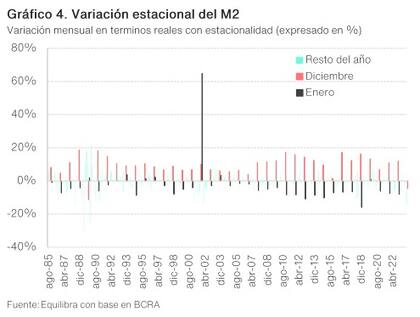

“Pero también hay que poner sobre la mesa una cuestión medular que aparece en diciembre: la estacionalidad de la demanda de dinero. El pago de aguinaldos, las fiestas y el inicio de la temporada de vacaciones son drivers para que empresas e individuos deseen voluntariamente quedarse con más pesos (saldos reales) transaccionales que en cualquier otro momento del año. Sin embargo, en enero y especialmente febrero, el boomerang de la demanda de pesos golpea en el sentido contrario sobre los precios de la economía y la cotización de la divisa”, advirtieron.

En el mismo sentido apuntaron desde la consultora Equilibra. Más allá de la demanda estacional de pesos y la reacción positiva que generaron las primeras medidas del Gobierno, resaltaron que hay otros tres factores que permitieron que los financieros caigan.

En primer lugar, por los US$90 millones diarios que en promedio se liquidaron al CCL por el nuevo esquema exportador, que le permite a quienes venden fuera del país hacerlo en un 80% al dólar oficial y un 20% restante al CCL. Segundo, porque todavía hay un límite de compra de US$200 millones diarios en los mercados financieros. Y por último, debido a que sigue vigente que los importadores que acceden a las cotizaciones financieras no pueden acceder al oficial por 90 días.

Una amenaza latente

No obstante, los analistas coinciden: la baja de las tasas de interés podría reavivar la demanda por los billetes verdes. Con el objetivo de “licuar” el stock de pasivos remunerados del Banco Central, días atrás la entidad monetaria redujo la tasa del plazo fijo minorista del 133% al 110% nominal anual (9,1% mensual); se eliminó la tasa mínima de precancelación de los plazos fijos atados a la inflación (UVA); recortó la tasa de interés de los pases pasivos a un día del 126% al 100% nominal anual; anunció que dejará de licitar Leliq y amplió los límites de la tenencia de bonos del Tesoro por parte de los bancos.

Este combo de medidas afecta tanto a las entidades financieras como a los ahorristas minoristas. En un escenario donde la inflación proyectada para diciembre es del 25%, tendencia que continuaría en los próximos meses, las inversiones en pesos perderían frente al constante avance de los precios de la economía.

“En suma, los pesos atrapados por el cepo están perdidos en un laberinto en el cual no encuentran instrumentos que les permitan cubrirse frente a la fuerte aceleración inflacionaria esperada para los próximos meses. Los bonos (o letras) ajustables por inflación (CER) muestran precios demasiado elevados; los bonos duales o dollar linked lucen como una buena opción a mediano plazo, pero no lucen atractivos en el corto frente a un crawling peg (microdevaluación diaria) del 2% del dólar oficial; la tasa de interés ofrecida por los instrumentos a tasa fija se ubica muy por debajo de la inflación esperada; y si bien los bonos soberanos en dólares pueden brindar cierta cobertura, muchos actores no pueden acceder a ellos producto de las restricciones vigentes”, enumeraron desde Ecolatina.

Para la consultora económica, esta estrategia tiene potenciales riesgos asociados. Uno de ellos es que el nivel negativo de las tasas de interés en términos reales (es decir, perder contra la inflación) podría inducir a una nueva caída en la demanda de dinero, donde los dólares financieros podrían recobrar cierto atractivo para el mercado. La estrategia del carry trade (hacer ganancias con tasas, para después dolarizarse) podría ser sostenible siempre y cuando las cotizaciones no “se perciban como ‘baratas’ en términos reales”.

“¿Hasta cuándo durará esta pax cambiaria? En la medida en que la estacionalidad positiva de la demanda de pesos comience a revertirse -a partir de la segunda quincena de enero-, el tipo de cambio oficial empiece a apreciarse en términos reales -llegaría a mediados de enero con una apreciación del 20% respecto a la rueda post devaluación- y el sector exportador tenga menos incentivos a liquidar, este esquema comenzará a ser considerado cada vez más insostenible. El BCRA deberá acelerar el crawling peg del tipo de cambio oficial, subir tasas en pesos o aceptar una brecha cambiaria más amplia”, señaló Equilibra.

Si la aceleración inflacionaria es mayor a la esperada, los analistas de Ecolatina no descartan que en los próximos meses el mercado perciba un atraso real en el MEP y el contado con liquidación y termine por considerarse una “oportunidad de inversión”.

“La misma coincidiría con la reversión estacional en la demanda de dinero desde febrero y la mayor demanda en el Mercado Único y Libre de Cambios (MULC). Dicho riesgo no es para nada menor (estaría al menos hasta la llegada de la cosecha gruesa), dado que el comportamiento de los dólares alternativos es sumamente volátil y puede llegar a sobrerreaccionar, rompiendo así la estabilidad cambiaria-monetaria”, advirtió.

Otras noticias de Comunidad de Negocios

- 1

Claudia Villafañe: su mejor rol, por qué no volvería a participar de un reality y el llamado que le hizo Diego Maradona horas antes de morir

- 2

Dibu Martínez y un partido especial ante Manchester City: pase de billar en el primer gol, discusión acalorada con Grealish y Haaland y saludo navideño

- 3

Por qué los mayores de 60 años no deberían tomar vitamina D

4

4Alarma en la Corte Suprema. La Justicia investiga una serie de llamados a comisarias de alguien que se hace pasar por Horacio Rosatti