Las inversiones que pagan hasta 12% anual en dólares

Las obligaciones negociables de compañías locales se fueron consolidando como una alternativa para ganarle a la inflación estadounidense; cuáles son las ventajas, los riesgos asociados y las empresas que más pagan

- 7 minutos de lectura'

Este año la inflación, bien conocida en la Argentina, llegó a otras latitudes del mundo y ni siquiera los dólares se salvaron de su impacto. Por eso, en los últimos meses las obligaciones negociables se fueron posicionando como una alternativa para poner a trabajar los billetes verdes que se guardan debajo del colchón y generar rentabilidad de hasta 12% en moneda dura, sobre todo en un contexto donde los activos de renta variable no dejan de mostrar números en rojo por la incertidumbre local e internacional.

En resumen, las obligaciones negociables (ON) son los bonos privados de deuda que emiten las empresas. A diferencia de las acciones, quienes invierten en ellas se convierten en acreedores de la compañía y no en un socio. Además, en el primer caso se tratan de instrumentos de renta fija, mientras que en los segundos son de renta variable (es decir, cambia todos los días).

Al ser un activo de renta fija, la compañía le presenta al inversor la estructura de pagos de intereses y capital con fechas específicas, las cuales se estipulan al momento de la emisión. Pero estos títulos se pueden adquirir tanto en la suscripción inicial, como meses más tarde, a través del mercado bursátil.

“A pesar de que los títulos sufran oscilaciones de precios propias de la oferta y demanda, en cada fecha de pago, el emisor desembolsará lo pactado”, remarcó Melina Di Napoli, analista de productos en Wealth Management de Balanz Capital.

Ventajas y riesgos

Para Gabriel Menace, head of finace de Cocos Capital, las obligaciones negociables ofrecen tres grandes ventajas. Por un lado, se conoce de antemano el flujo de fondos a percibir a la hora de realizar la inversión. En segundo lugar, permite invertir en entes privados, evitando exponerse a “riesgo soberano”. Y por último, dada la variedad de ON, se puede armar una cartera con un flujo de fondos a medida.

“Los argentinos estamos muy habituados a resguardarnos de la inflación comprando dólares, pero el paradigma cambió, hoy esos dólares también se ven erosionados por la inflación americana que en agosto del 2022 ha sido de 8,3% anualizada. Puesto que dejar los dólares en el cajón ha dejado de ser una opción, las ON son un instrumento interesante para hacerle frente a la pérdida del poder adquisitivo. El riesgo es moderado y como inversores tenemos la ventaja de elegir a quien prestamos nuestro dinero, buscando empresas con buena calificación crediticia e historial de cumplimiento”, consideró Menace.

No obstante, como toda inversión que ofrece rendimientos, también hay riesgos asociados. En el caso de las obligaciones negociables, se trata de un préstamo a una empresa que respalda su obligación con su patrimonio y flujo de ventas, pero la posibilidad de que incumpla lo pactado existe.

Además, en la Argentina juega en contra el marco normativo o regulatorio. Ante un cambio en las reglas del juego, como ya sucedió este año, las compañías podrían verse imposibilitadas para acceder al mercado cambiario para adquirir los dólares y hacer frente a la obligación, señalaron desde Cocos Capital. Eso implica una reestructuración de deuda, prologando la duración de la inversión de las ON pagaderas en dólares y con eso, se pierde liquidez.

“Ciertas empresas al momento del vencimiento de capital han ofrecido canjes voluntarios de sus obligaciones negociables por títulos nuevos de mayor plazo. En general, han realizado el pago de una parte en efectivo y por el restante, han ofrecido un nuevo bono a los clientes que quisieran seguir invirtiendo en la compañía”, agregó Di Napoli. Tal fue el caso de Irsa, en mayo de este año.

Las empresas que mejor pagan

Entre los bonos corporativos argentinos se pueden distinguir cuatro grupos: en pesos a tasa fija, vinculados a la evolución del dólar oficial (dollar linked), ajustables por UVA (sigue la evolución de la inflación) y en dólares.

“Este último grupo es el que posee el mayor volumen de negociación y con posibilidad de adquirirse tanto en pesos como en dólares a partir de montos muy bajos (desde US$100). Cabe mencionar que, aunque se realice la inversión inicial con pesos, en las fechas de pago la empresa nos acreditará dólares”, completaron desde Balanz.

Para Lucas Buscaglia, analista en IOL invertironline, hay algunas empresas argentinas que ofrecen retornos en dólares que superan la inflación estadounidense. Para aquellos inversores con un perfil conservador o moderado, señaló que las mejores alternativas son aquellas firmas que son “sólidas en su rubro” y tengan riesgo relativamente bajo.

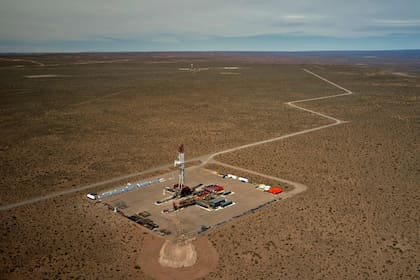

El primer caso es la energética Pampa Energía (MCG90), que el analista destacó por la mayor producción, consecuencia de inversiones y nuevos pozos que se encuentran operativos, lo que le permitió generar incrementos en las ventas del 34% interanual. El vencimiento se proyecta en 2026 y paga cupones de manera semestral, a una tasa anual del 9,5%.

En tanto, la tasa interna de retorno (TIR) es del 6,3% en dólares. “A esto se le suma que los pagos de capital se llevarán a cabo en tres cuotas anuales a partir del 2023, diversificando así el riesgo al no juntar la totalidad de los pagos a vencimiento”, mencionó Buscaglia.

Otra alternativa es la ON de Capex (CAC20), otra empresa del rubro energético que opera en las provincias patagónicas del país y que tiene el negocio diversificado en energía eléctrica, térmica y renovable, con una importante explotación de hidrocarburos. El instrumento vence en 2024, paga cupones de manera semestral a una tasa anual del 6,875 y ofrece una TIR del 6,7% en dólares.

Mientras que Telecom (TLC50), una de las principales empresas de telecomunicaciones, se destaca por los ratios de solvencia lógicos y presentar baja volatilidad, lo que para los analistas ofrece mayor seguridad a la hora de afrontar pagos de deuda. En este caso, la obligación negociable vence en 2025 y paga cupones de manera semestral a una tasa anual del 8,5% y una amortización de capital de cuatro cuotas a partir del 2023. En relación con su TIR, está se encuentra actualmente en un 9,1%.

“En la curva con un riesgo-rendimiento menor también se encuentra Transportadora de Gas del Sur 2025 (TSC2O), con un cupón de 6,75% y un rendimiento aproximado, de acuerdo a valores en mercado secundario del 27/09 en Nueva York. Se trata de una empresa sólida con un excelente historial de cumplimiento crediticio”, agregó Menace.

Para aquellos inversores con un perfil de riesgo agresivo, entran en juego también compañías que presentes retornos por encima de la inflación norteamericana. Desde IOL invertironline mencionaron la posibilidad de armar una cartera conformada por las ON Telecom, la petrolera YPF (YCA6O) e IRSA 2028 (IRCFO). En tal caso, se podría alcanzar un TIR promedio del 12,6% anual en dólares.

Al analizar la obligación negociable de YPF, tiene una paridad baja y estructura de pagos semestral a una tasa anual del 8,5%. “Si bien la cotización del instrumento no está a la par de otras energéticas, destacamos los buenos resultados financieros de la empresa junto con su saneamiento de deuda en los últimos años. Entendemos que la cotización se encuentra golpeada por riesgo local que no necesariamente refleja el estado de la empresa nacional”, reconoció Buscaglia. Actualmente, tiene un TIR del 20% en dólares.

Finalmente, el instrumento de la desarrolladora inmobiliaria IRSA tiene vencimiento en 2029, que se emitió tras el canje de mayo de este año, con un monto nominal de US$171 millones. Paga cupones de manera semestral a una tasa anual del 8,75%, y a partir de 2024 paga cuotas anuales de capital, teniendo así cinco amortizaciones y reduciendo el riesgo. A la fecha, el bono corporativo tiene una TIR del 8,7%.

“En estos momentos, en los que la inflación de Estados Unidos se encuentra cerca de los niveles más elevados en 40 años, ahorrar en dólares líquidos puede significar una pérdida importante de poder adquisitivo para las personas. Si bien existen inversiones tradicionales de renta fija que solían al menos igualar la inflación en dólares, hoy ninguna de ellas funciona de cobertura. Ya sea porque tienen un rendimiento por debajo de la inflación o bien, porque presentan un riesgo alto. En este sentido, para los interesados en una alternativa que sí funcione como refugio a la suba de precios, podría ser una buena idea tener exposición en algunas obligaciones negociables”, cerró Buscaglia.

Otras noticias de Comunidad de Negocios

- 1

Por qué los mayores de 60 años no deberían tomar vitamina D

- 2

Un ómnibus chocó con un camión y se prendió fuego: 32 muertos

- 3

Simeone, De Paul, Álvarez, Molina: el Asadito mecánico del Atlético de Madrid cocinó un triunfo histórico en Barcelona

4

4John Goodman, el actor de Los Picapiedra, luce irreconocible tras su gran cambio físico