Inflación sin freno: el gráfico que muestra por qué se dispararon los dólares libres

Durante los últimos tres meses, los tipos de cambios paralelos se mantuvieron estables, mientras que la inflación los fue “abaratando” en términos reales; a cuánto debería estar, según los pesos que circulan en la economía

5 minutos de lectura'

5 minutos de lectura'

En tan solo cuatro días, el dólar blue se disparó $14. Un avance similar al que registró el MEP, que en la semana ya acumula una suba de $18. O el contado con liquidación (CCL), que pegó un salto de casi $25. En cualquier caso, significó el fin de la pax cambiaria que se mantuvo en los últimos 90 días.

Hace semanas los economistas advirtieron sobre un posible incremento de los tipos de cambios libres. Sobre todo porque las cotizaciones se mantuvieron estáticas durante los últimos tres meses entre $290 (blue) y $308 (CCL), cuando el resto de los precios de la economía continuaron con la escalada. La inflación de agosto fue del 7% (la más alta en 30 años), del 6,2% en septiembre, y 6,3% en octubre.

“Los diversos tipos de cambio libres acumularon un extenso período de calma cambiaria. En un contexto donde la inflación retrocedió desde los máximos, pero se mantiene en niveles muy elevados, los riesgos de un recalentamiento de la brecha (y, en consecuencia, de una erosión de los retornos en pesos medidos en dólares) estaban latentes”, señaló Juan Pablo Albornoz, analista de Invecq.

La nominalidad mata la noción sobre los precios. Pero se puede hacer un ejercicio para comprender qué tan pronunciada era la apreciación real de los dólares libres, según Invecq. Por ejemplo, tomando como referencia al dólar blue y el contado con liquidación, que el 21 de julio marcaron récords nominales de $338 y $332, respectivamente. Si se actualizan esos valores al peso de hoy, representarían aproximadamente $429 para el blue y $422 para el CCL.

En otras palabras, contemplando exclusivamente la inflación local, el viernes pasado [antes de la suba] los dólares libres se encontraban en el orden del 27% al 32% por debajo desde los los máximos nominales del salto de julio. “Cabe destacar que el mismo cómputo por tipo de cambio real multilateral (es decir, contemplando no solo la inflación local sino también la de nuestros principales socios comerciales y la dinámica de sus monedas) daba un resultado muy similar: 25% a 31% de apreciación real desde máximos de fines de julio”, señaló Albornoz.

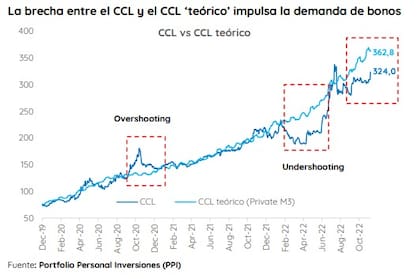

Según Portfolio Personal de Inversiones (PPI), a pesos de hoy, el contado con liqui ajustado por inflación se encuentra a valores piso de la administración de Alberto Fernández. Mientras que el valor más bajo fue en diciembre de 2019, cuando el dólar llegó a tocar lo que actualmente representarían $271, el techo histórico fue en octubre de 2020. Si esa crisis se repitiera, el CCL se negociaría a $538.

“El CCL había estado operando entre $302/313 durante las últimas 40 ruedas (desde el 16 de septiembre). En la medida en que el contado con liquidación no aumenta en términos nominales, el propio andar de la inflación lo va ‘abaratando’ en términos reales. De hecho, viendo la evolución del CCL en pesos constantes, el 76% de los días de la administración de Alberto Fernández estuvo en niveles reales por encima del umbral actual de $324″, observaron desde la sociedad de bolsa.

Para Albornoz, el riesgo latente no era el atraso “per sé” que mostraban los dólares libres, sino todos los pesos que se “crearon” por el hecho de que haya una tasa de interés más alta en los últimos tres meses. Los inversores se volcaron hacia activos en pesos, aprovechando la calma de los dólares, para sacar una ganancia. Algo que en la jerga se conoce como carry trade. Pero la tendencia se quebró el martes, cuando salió el dato de inflación y el Banco Central no subió las tasas, por segundo mes consecutivo. Ese día, los dólares se vieron más demandados.

“Los tipos de cambio financieros siguen recuperando terreno frente a la inflación y el rendimiento de las colocaciones a tasa, empujado por la percepción de cierto atraso relativo y un aumento de la liquidez en la plaza por la aceleración de las compras de bonos en pesos del Banco Central (BCRA), de más de $210.000 millones en los últimos 30 días”, coincidieron desde Delphos Investment.

Los movimientos de esta semana podrían ser el inicio de un nuevo ciclo alcista. Uno de los indicadores que utilizan los analistas para afirmarlo es la correlación entre la evolución del dólar CCL y el M3 Privado (es decir, dinero circulantes, cuentas corrientes y cajas de ahorro y plazos fijos), porque da cuenta de cuánto dinero hay dando vueltas en la economía. En tal caso, para PPI, hoy el dólar “equilibrio” es de $362. Un 9,6% arriba.

“Lejos de ser una verdad revelada, este indicador al menos dice que podría tener recorrido en caso de una nueva situación de estrés. Está claro que es imposible predecir cuándo se puede corregir esta situación, pero mirando otros momentos todos tienen en común reacciones muy abruptas y repentinas. La debilidad reciente del mercado de pesos, la mayor liquidez por las nuevas intervenciones del Banco Central, la sequía, la incertidumbre política y la típica volatilidad estacional generan un terreno propicio para esta clase de sucesos”, cerraron.

1

1¿Es momento de comprar un auto? De los modelos que ingresan a los precios de referencia, una guía para entender el nuevo mercado

2

2Un jugador golpeó un caño de agua jugando al pádel e inundó toda la cancha

3

3Ni Madrid ni Londres: Tapia quiere que la Finalissima entre Argentina y España se juegue en el Monumental

4

4Claudio “Chiqui” Tapia fue indagado en la causa que investiga una presunta evasión impositiva en la AFA: entregó un escrito y no contestó preguntas