El alza del dólar pone en riesgo el repunte industrial de EE.UU.

El fortalecimiento del dólar vuelve a surgir como una amenaza para los fabricantes estadounidenses, poniendo en peligro las ganancias de algunas compañías y complicando los esfuerzos del presidente electo Donald Trump para apuntalar el empleo industrial.

La divisa estadounidense, que se ha apreciado con fuerza en los dos últimos años, alcanzó su mayor nivel en 14 años tras la elección de Trump y la reciente alza de la tasa de interés de referencia de la Reserva Federal.

Aunque el avance del dólar es positivo para los consumidores y para las empresas estadounidenses que adquieren componentes en el extranjero, también perjudica a los fabricantes de Estados Unidos que dependen de las ventas en el exterior, donde sus exportaciones se han encarecido.

Muchas multinacionales han comenzado a revisar a la baja sus pronósticos de ingresos y a buscar cómo reducir costos. 3M Co. y United Technologies Corp. han indicado que un dólar fuerte podría entorpecer un aumento de su facturación en 2017.

Algunos concesionarios de las motocicletas Harley-Davidson Inc. y de maquinaria de Caterpillar Inc. se preparan para que sus rivales japoneses aprovechen la caída del yen frente al dólar y ofrezcan precios más bajos. Caterpillar ha dicho que la debilidad del yen ha endurecido la competencia. Harley se negó a comentar al respecto.

Boeing Co., el mayor exportador de EE.UU., mencionó la semana pasada “menos oportunidades de ventas y una ardua competencia” al anunciar nuevos despidos en su división de aviones comerciales el próximo año. En 2016, la compañía recortó su personal en 8%.

Boeing no aludió específicamente a las fluctuaciones del tipo de cambio, pero el alza del dólar ha ayudado a su rival Air-bus Group SE, que durante años luchó contra la fortaleza del euro. Boeing se negó a comentar, mientras que un vocero de Airbus señaló que el viento a favor que la compañía obtiene del dólar es muy limitado, puesto que 40% de las partes de sus aviones provienen de EE.UU.

El dólar ha tenido un desempeño relativamente débil contra la mayoría de las principales monedas del mundo durante la última década. Esto ayudó a que las exportaciones estadounidenses repuntaran rápidamente después de la recesión que tuvo lugar entre 2007 y 2009.

Para fines de 2010, las exportaciones habían alcanzado niveles récord y continuaron creciendo para superar los US$598.000 millones por trimestre en 2014. El empleo industrial comenzó a recuperarse y aumentó el optimismo acerca de un renacimiento manufacturero en EE.UU.

Desde entonces, el dólar ha subido fuertemente contra monedas como el yen y el euro, que sintieron los efectos de las políticas de estímulo del gobierno japonés y el Banco Central Europeo. La libra esterlina, por su parte, cayó tras la decisión del Reino Unido en junio de abandonar la Unión Europea.

La Reserva Federal elevó hace unos días su tasa de interés de referencia e insinuó que habría nuevas alzas el año entrante, lo cual le dio un renovado envión al dólar. El Índice del Dólar de WSJ, que mide el desempeño de esta divisa contra las de 16 países, alcanzó la semana pasada su punto más alto en 14 años.

Varios líderes empresariales dijeron en entrevistas que las promesas de Trump de promover políticas de crecimiento compensarían con creces el efecto de un dólar fuerte, especialmente si abarcan una rebaja de impuestos y una mayor desregulación. Además, la apreciación de la moneda podría revertirse.

“Hay peces más grandes para freír”, dice Mike Haberman, presidente del fabricante de equipos de construcción de Ohio Gradall Industries Inc., que exporta alrededor de 20% de sus productos. “No estoy en pánico por el dólar”.

No obstante, el fortalecimiento del dólar podría limitar la capacidad de los fabricantes para crear más empleos en EE.UU.

El yuan ha descendido a su menor nivel contra el dólar en ocho años, lo que podría incentivar a los fabricantes a mantener sus fábricas en China en lugar de repatriarlas a EE.UU.

El peso mexicano, en tanto, acumula una baja de 13% frente al dólar desde las elecciones en EE.UU., lo cual aumenta la tentación de mudar fábricas al sur de la frontera, a pesar de las promesas de Trump de castigar a las empresas que trasladen puestos al exterior.

“El dólar fuerte no nos está ayudando a recuperar trabajos” en la industria manufacturera”, dice Panos Kouvelis, profesor de administración de manufactura y operaciones de la Universidad de Washington en St. Louis.

La semana pasada, Emerson Electric Co. estimó que el alza del dólar acentuó en 2 puntos porcentuales la disminución de sus pedidos entre septiembre y noviembre. En general, las órdenes cayeron 7%.

Muchos fabricantes han comenzado a hacer despidos. Entre enero de 2015 y noviembre de 2016 la industria manufacturera perdió 51.000 empleos, según el Departamento de Trabajo de EE.UU.

Kaman Corp., fabricante de partes de avión de Bloomfield, Connecticut, ha visto caer los precios de sus rivales europeos ante el retroceso del euro frente al dólar. Para competir, Kaman invirtió en instalaciones en Alemania y adquirió una compañía con operaciones en la República Checa.

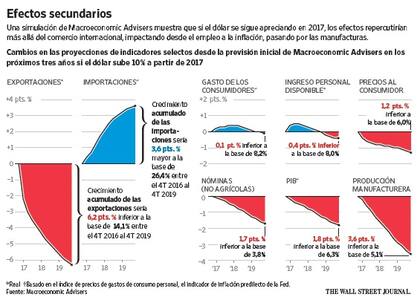

Ben Herzon, economista sénior de la consultora independiente Macroeconomic Advisers, realizó una simulación para The Wall Street Journal para ilustrar cómo un aumento adicional de 10% del dólar repercutiría en la economía estadounidense.

Durante los próximos tres años las empresas se irán ajustando gradualmente por medio, entre otros aspectos, de un aumento de su capacidad en plantas en el extranjero y de una reducción en EE.UU., modificando su cadena de suministro o aumentando el uso de la automatización.

En un escenario en el que el dólar no se siga fortaleciendo, el Producto Interno Bruto real registraría un incremento acumulado de 6,3% en los próximos tres años. En caso de que el dólar se fortalezca otro 10%, el crecimiento del PIB sería 1,8 puntos porcentuales menor, es decir 4,5% acumulado, según la simulación de Macroeconomic Advisers.

El efecto negativo de un dólar fuerte se concentraría especialmente en el sector fabril de EE.UU. Con un dólar apreciado, la producción manufacturera sería 3,6 puntos porcentuales menor, las importaciones reales serían 3,6 puntos porcentuales más altas y las exportaciones reales de EE.UU. caerían 6,2 puntos porcentuales.

Inicialmente, tal repliegue proporcionaría algún beneficio a los consumidores, que verían caer los precios de los bienes importados.

“Es bueno para los consumidores, siempre y cuando sigan teniendo empleo”, dijo Herzon. “Los precios más bajos y el impulso a la riqueza real sirven como una compensación parcial”. Sin embargo, a medida que pasa el tiempo, este beneficio también será contrarrestado por la pérdida de empleos en el sector manufacturero, alertó.

—Bob Tita contribuyó a este artículo.

Andrew Tangel y Josh Zumbrun

Otras noticias de Donald Trump

1

1Una “cueva” y dos cuentas: así fue la trama que llevó al juez Lijo a sobreseer a Andrés Vázquez, actual director de la DGI

- 2

Franco Colapinto: un regalo argentino y la “obra de arte” que hizo con el obsequio que recibió

3

3John Goodman, el actor de Los Picapiedra, luce irreconocible tras su gran cambio físico

4

4España: el cuerpo de Santa Teresa mantiene el mismo aspecto desde hace más de 100 años