Dólar hoy: el nuevo cepo derivó en la creación de otro mercado paralelo

A pesar de las restricciones anunciadas por el BCRA y la CNV, los inversores buscan dolarizarse legalmente mediante otros instrumentos

- 5 minutos de lectura'

Las nuevas restricciones sobre el dólar contado con liquidación (CCL) no acotaron la demanda, sino que forzaron a los inversores a buscar caminos alternativos para enviar los dólares al exterior a través de un mercado paralelo y legal del CCL.

Mientras que en las pantallas este tipo de cambio cotiza sin variaciones a $166,71 (al cierre del miércoles), en el otro mercado se conformaron “múltiples contados con liquidación”, con una diferencia de precio mayor a $10. La brecha de diferencia entre el CCL “intervenido” y el CCL “libre” ya supera el 6,5%.

“El mercado da muestras suficientes de que ante mayores controles encontrará nuevas vías de escape para dolarizarse. Tras las mayores regulaciones de la CNV y del BCRA para operar dólar financiero a través de bonos, la demanda se redireccionó hacia otros segmentos: operaciones bilaterales (Senebi), obligaciones negociables, ADR, Cedears y Letras a Descuento del Tesoro (Letes), entre otros”, explicó la consultora Equilibra.

Cabe recordar que el “contado con liqui” es una herramienta que permite cambiar pesos por dólares en el exterior. Para eso, se tiene que operar con un activo que cotice tanto la Argentina como en el mercado internacional, como bonos y algunas acciones. A diferencia del dólar MEP, la moneda dura se recibe fuera del país.

Pero, dentro de las restricciones anunciadas por el Banco Central y la Comisión Nacional de Valores dos fines de semana atrás, se limitó a 50.000 nominales (unos US$35.000 aproximadamente) la cantidad de bonos Bonar 30 y 35 (AL30 y AL35) y Global 30 y 35 (GD30 y GD35) que las empresas pueden comprar o vender semanalmente. Era el mecanismo más usado. En cambio, ahora la tendencia es a usar acciones o letras del Tesoro.

“Esta disminución del volumen en los bonos en dólares hace que al BCRA le resulte más fácil y que necesite menos dólares para intervenir en la cotización. Lo curioso es que se genera una brecha en el tipo de cambio implícito según el instrumento que usemos, aún en el mismo mercado. Por ejemplo, con AL30 el CCL ayer cerró en $166, pero con Letes el precio fue de $177”, indicó por su parte la consultora Wise.

Los $177 de las Letes no es el único precio. Por caso, según destacó Equilibra, este tipo de cambio implícito en acciones de YPF cerró en la jornada del miércoles a $178,94, en acciones de Cresud a $177,23 y si se operó con Edenor, a $177,38.

También existe la cotización del Senebi, aunque es más difícil de conseguir, incluso para los mismos operadores. “En el mercado bilateral participan inversores calificados, quienes tienen la posibilidad de comprar y vender bonos, hacer CCL y MEP, pero a través de transacciones bilaterales. Es decir, tenés que encontrar una contraparte que te quiera cambiar los bonos en pesos por dólares y fijar un precio. Ese trabajo bilateral es un precio que no se ve en pantalla, son operaciones entre dos personas. Se conoce con dos días de rezago”, explicó Juan Ignacio Paolicchi, economista de Empira.

Como consecuencia, el contado con liquidación dejó de ser un precio de referencia. “El primer problema que aparece con las restricciones es que el precio del instrumento que podés operar libremente se encarece porque la demanda se canaliza por ahí. Además, cuando se restringe se corre el riesgo de que deje de ser un instrumento de referencia. Por ejemplo, los importadores no pueden comprar con el precio oficial y, como tienen que continuar con su operatoria, acceden al CCL. Pero sus productos se valúan al contado con liqui, que es más caro, y se distorsiona el mercado”, apuntó el analista financiero Christian Buteler.

Para la consultora Equilibra, además de la relevancia que han tomado las cotizaciones “alternativas” del CCL en los últimos días, otro efecto no deseado es que significa un mayor costo de financiamiento para el Tesoro.

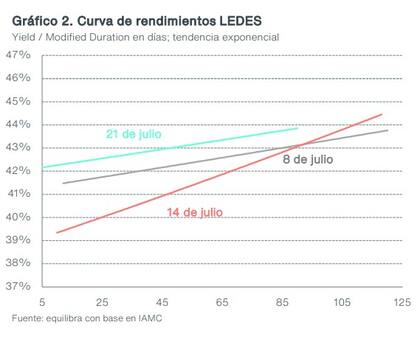

“Es que las Letras a Descuento del Tesoro (Ledes) se han convertido en una de las vías de dolarización preferidas por el mercado y los volúmenes operados contra cable pasaron de US$1 millón en la primera semana de julio a US$5 millones post regulaciones. Como consecuencia, la curva de rendimientos primero se empinó y luego se desplazó hacia arriba. Si bien el Tesoro ya no reabre las letras más cortas en sus licitaciones, las de más largo plazo tendrán que ofrecer mayores tasas para mejorar (o empardar) los rendimientos del mercado secundario, y poder aspirar a captar financiamiento del sector privado más allá del que viene desde los bancos”, completó.

El Gobierno intenta “ocultar” un dólar alto

Para los economistas, con las nuevas restricciones sobre el CCL, el Gobierno busca minimizar la pérdida de Reservas cuando interviene “en este mercado de pantallas”. Sin embargo, los expertos no consideran que el Banco Central lo vaya a conseguir.

“El Gobierno busca bajar el volumen de ese mercado, para que así sus intervenciones sean más efectivas. Controlar con mayor efectividad ese mercado CCL que ven los medios de comunicación. Pero eso no pasa porque el volumen de demanda del paralelo sigue muy alto. Después de las restricciones, cuando las empresas e inversores mayoristas se adaptaron, la demanda vuelve”, sostuvo Paolicchi.

En el mismo sentido apuntó Buteler, quien consideró que la medida para trabar aún más la operatoria fue “porque le molesta al Gobierno lo que los medios publican en sus portales”. En tanto el CCL de las pantallas se muestra estable, el “libre” sigue la misma trayectoria que el dólar blue.

Las consecuencias de la nueva normativa son varias. El mercado está más regulado aunque el negocio continúa, se generó la oportunidad de “ganancia rápida” para algunos operadores a través del “rulo” y el Gobierno dio la señal negativa de que “la brecha le molesta”. El resultado: un mercado paralelo con un CCL libre.

“La demanda no desaparece. La demanda siempre va a buscar otro canal para poder abastecerse. La demanda la podés eliminar al crear confianza en tu moneda, no al impedir operar con otra”, cerró Buteler.

Otras noticias de Comunidad de Negocios

- 1

Por qué los mayores de 60 años no deberían tomar vitamina D

- 2

Simeone, De Paul, Álvarez, Molina: el Asadito mecánico del Atlético de Madrid cocinó un triunfo histórico en Barcelona

3

3Dinero, control policial y culto a la personalidad. El sistema que montó Gildo Insfrán en Formosa y que la Corte buscó clausurar

4

4Una “cueva” y dos cuentas: así fue la trama que llevó al juez Lijo a sobreseer a Andrés Vázquez, actual director de la DGI