Dólar: el blue volvió a subir y una cotización financiera se acercó a los $1300

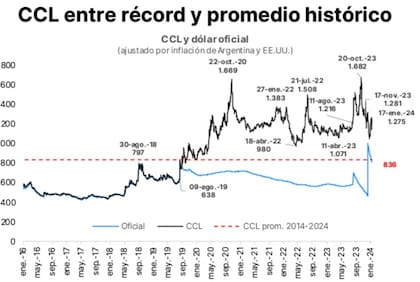

Los tipos de cambio libres llegaron a récords nominales, mientras que en términos reales se ubicaron por encima de su promedio histórico; el contado con liqui se acercó al dólar tarjeta

6 minutos de lectura'

6 minutos de lectura'

Los dólares libres anotaron hoy una nueva rueda alcista. A medida que la demanda por los pesos cae y se mantiene la inflación por encima de 25%, los ahorristas se inclinan hacia la moneda dura y presionan sobre el valor de las cotizaciones libres, en una dinámica que pone en jaque el plan del Gobierno por contener la brecha cambiaria y sumar reservas en el Banco Central (BCRA).

En las calles de la City porteña, hoy los arbolitos y cuevas vendieron dólares blue a $1240, valor que significó un nuevo récord nominal. Se trató de un avance de $15 frente al cierre anterior (+1,2%), mientras que en la semana acumuló un alza de $120 (+10,7%) y en lo que va de enero, de $215 (+21%).

“Principalmente, estas subas derivan de una caída en la demanda de dinero. Si uno mira de manera estacional, en diciembre tenías mucha demanda de pesos por el pago de aguinaldo, vacaciones y fiestas de fin de año. Pero a partir de enero eso se revierte y la gente comienza a huir un poco de los pesos, que es lo que estamos viendo, sumado a una muy importante tasa de interés negativa. No hay lugar a donde ir con los pesos, también instrumentos como los bonos dólar linked, las ledes y las CER de febrero rinden negativo, entonces deriva en una mayor brecha”, dijo Salvador Vitelli, jefe de research de Romano Group.

La tendencia ascendente también se vio reflejada en los tipos de cambio financieros. El dólar MEP, una herramienta que le permite a los argentinos dolarizarse legalmente y sin cepo vía el mercado de capitales, cotizó a $1227,09 si la operación se realizó con bonos AL30. Fueron $4,5 más que ayer (+0,4%) y acumuló una escalada de $228 en los primeros días del año (+22,8%).

En tanto, este jueves el dólar contado con liquidación (CCL) con cedears se consiguió a $1282,37, un incremento de $9 frente al cierre previo (+0,7%), aunque en horas cercanas al mediodía llegó a tocar máximos en los $1318,50. Al observar el recorrido que hizo en la primera quincena de enero, registra un alza de $309 (+24,1%), una variación que ya supera a la inflación que los economistas esperan para este mes (25,5%, según el Relevamiento de Expectativas de Mercado del BCRA).

“La magnitud del avance en tan poco tiempo sugiere que nos encontramos atravesando un momento de mucha tensión”, advirtieron desde Portfolio Personal de Inversiones (PPI). Si bien esta cotización marco valores récord, en términos reales todavía se encuentra lejos frente a otras crisis recientes. Por ejemplo, al ajustar por inflación los $1110 que marcó antes de las elecciones de octubre, hoy serían equivalentes a $1682, de acuerdo con un análisis de la firma.

Para Fernando Camusso, director de Rafaela Capital, hay tres grandes factores que presionan sobre los dólares financieros. En primer lugar, la baja de tasa de interés nominal, ya que los pesos empiezan a salir de las colocaciones en plazo y buscan refugio en otros instrumentos. Uno de ellos es la moneda dura. En segundo lugar, mencionó una mayor demanda de los importadores para pagar deudas en el exterior a través de “dólar cable”, incluso pese a que los exportadores suman oferta al mercado al liquidar un 20% de sus operaciones por esta vía.

“Por último, hay una cuestión clave y tiene que ver con la macroeconomía, que es la expectativa del mercado con respecto a lo que suceda con el tipo de cambio oficial. Sobre todo, tras conocerse que la inflación fue del 25,5% en diciembre, según el Indec. A esta altura, el mercado se pregunta cuándo va a haber una nueva devaluación del oficial; ya no si la va a haber. El cómputo sale medio rápido: con un 2% de crawling peg (microdevaluación diaria) mensual no se hace nada [política actual], teniendo en cuenta que se espera una inflación del 25% para enero, un poco menos para febrero y marzo... los $800 de hoy tienen que ser unos $1300. Y el mercado ve que los niveles actuales son ‘baratos’ en la medida que el oficial no ajuste y eso tira sobre los financieros”, completó.

De esta manera, el contado con liquidación está cerca de converger con el dólar tarjeta, que este jueves se vendió a $1342 en el Banco Nación. Esta cotización surge de sumarle al tipo de cambio oficial minorista ($838,75) un 30% de impuesto PAIS y un 30% a cuenta de Ganancias.

El tipo de cambio oficial mayorista cotizó a $819,20, una microdevaluación diaria de $0,60 (+0,1%). Si se contrasta frente al contado con liqui, la brecha cambiaria fue del 56,5%, mientras que a finales de diciembre la misma había tocado piso en torno al 9%.

“Sin embargo, la brecha termina siendo ‘beneficiosa’ para el Bopreal [bono para importadores] por el hecho de que a mayor brecha, menor paridad le van a pedir a estos instrumentos para salir en equilibrio contra el dólar financiero. ¿Qué quiere decir esto? En la medida que aumenta la brecha, el importador no necesariamente le tiene que pedir tanta paridad a este bono, que estaba intentando armarse entre los 70 y 80 centavos de dólar; probablemente la paridad va a ir en sintonía con precios del mercado. Y quizá con un contado con liquidación más caro, aumenta el tipo de cambio implícito para los importadores [por el esquema 80% al oficial y 20% al CCL] y genera algún incentivo a que aumenten las liquidaciones por parte del agro, que hasta ahora no vienen tan abultadas”, dijo Vitelli.

Justamente, este jueves terminó una nueva licitación de la Serie 1 del Bopreal. Sin embargo, a contramano de las expectativas, volvió a decepcionar y consiguió una adhesión de apenas US$340 millones. “El Bopreal quita pesos del sistema, una especie de esterilizador automático de pesos, por las deudas que los importadores tienen fuera del país, que eso es bueno en estas circunstancias”, resaltó Camusso.

Por otro lado, el S&P Merval operó en las 1.133.637 unidades, un avance del 0,8% frente al cierre anterior. En el panel principal, se destacaron las acciones de Edenor (+7,4%), el Banco Supervielle (+5,9%), Transportadora de Gas del Norte (+3,7%) y Loma Negra (+3,5%).

Las acciones argentinas que cotizan en la Bolsa de Nueva York (ADR) también tendieron al alza, sobre todo los papeles de Edenor (+7%), el Banco Supervielle (+4,5%), Loma Negra (+1,8%) y el Banco Macro (+1,8%).

Los bonos del último canje de deuda operaron en terreno positivo: el Bonar con vencimiento en 2029 rebotó un 1,31% (AL41D) y el Global GD35D, un 0,97%. El riesgo país cerró el día en los 1966 puntos básicos, unas 18 unidades más que ayer (+0,92%).

Seguí leyendo

Otras noticias de Comunidad de Negocios

“Pasan cosas parecidas”. La contundente comparación de Batistuta entre el futbolista profesional y el productor agropecuario

Cambio de régimen. Los productores podrán elegir un veterinario privado para vacunar contra la aftosa

Termina un monopolio. Cambia "la VTV" para la vaca argentina: se desregula la aplicación de una vacuna clave

1

1¿Es momento de comprar un auto? De los modelos que ingresan a los precios de referencia, una guía para entender el nuevo mercado

2

2Claudio “Chiqui” Tapia fue indagado en la causa que investiga una presunta evasión impositiva en la AFA: entregó un escrito y no contestó preguntas

3

3El padre les dejó como herencia un barrio cerrado nudista y ahora no saben qué hacer

4

4En medio de una situación asfixiante por la guerra, India le compra de emergencia gas a la Argentina