Con tasas altas y dólar estable, volvió el negocio financiero más conocido

Al verse obligado a subir las tasas que guían las decisiones de mercado, el BCRA revitalizó las apuestas al peso y se consolida la debilidad de la divisa

El rebrote inflacionario que vino de la mano de los nuevos aumentos de tarifas de servicios públicos en los primeros meses del año y los métodos a los que vuelve a recurrir el Banco Central (BCRA) para intentar frenarlo crearon las condiciones para el regreso de un clásico nacional: la bicicleta financiera.

La expresión, acuñada en los años iniciales de la última dictadura, alude a la posibilidad de lograr amplias ganancias en plazos cortos casi sin tomar riesgos y sin realizar aportes productivos, con sólo apostar a elevadas tasas de interés internas. Pero también hay variantes en las que éstas pueden no ser tan altas, pero maximizan su rendimiento en divisas por regir en los hechos un esquema de tipo de cambio estable o a la baja.

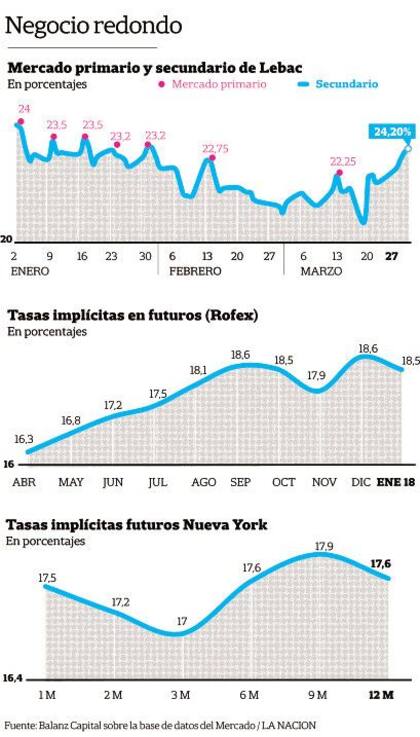

Esta segunda variante es la que se ha vuelto a poner de moda en el mercado local, ya que, al verse obligado a subir en casi cuatro puntos (del 20 al 24% anual) las tasas de interés que paga por colocar en el mercado secundario sus letras (Lebac) para ganar efectividad en la absorción de circulante (con el objetivo de reducir la inflación), el BCRA revitalizó en las dos últimas semanas los traspasos de dólares a pesos.

Esto ocurre porque quienes tienen liquidez y reflejos para moverse (bancos, grandes inversores, empresas) buscan aprovechar los rendimientos en pesos, lo que mantiene el dólar muy ofrecido y volvió a debilitarlo (está a niveles de comienzos de noviembre), agudizando la discusión sobre el nivel de atraso cambiario. En la jerga financiera al movimiento se denomina carry trade, una práctica especulativa que consiste en mover dinero de un mercado a otro o pasar de una moneda debilitada y mal remunerada (en este caso, el dólar) a otra por la que se paga más tasa, en un contexto de libertad para los movimientos cambiarios, lo que permite revertir la operación en el momento que se considere oportuno.

Con un efecto pinza de tasas altas y apretón monetario, el BCRA busca apagar el nuevo foco inflacionario, que elevó el costo de vida a un promedio del 6% en el primer trimestre del año, porcentaje que implica la mitad del piso y poco más de un tercio del techo de la pauta del 12 al 17% que se fijó para todo 2017.

Aunque se trata de un rebrote que su presidente, Federico Sturzenegger, tenía previsto por los efectos de segunda vuelta del alza de tarifas, la reacción que mostró en los últimos días sugiere que lo sorprendió su robustez. La duda que se abre es si esta estrategia no puede hacer que los denominados "brotes verdes" se sequen antes de florecer.

Apuesta al peso

Al comenzar el año, el BCRA cambió de instrumento para fijar la tasa de referencia del mercado: reemplazó la Lebac más corta (35 días) por la tasa promedio que paga a los bancos por los pases a 7 días, que mantiene desde noviembre pasado en el 24,75% anual, buscando imponerlo como nuevo instrumento de absorción.

Pero la magnitud del rebrote inflacionario lo llevó a reforzar su artillería. "La intervención en mercados secundarios vendiendo Lebac para subir la tasa implícita más corta al 24% y retirar pesos del mercado ($ 108.797 millones en marzo y lo que va de abril), mientras sostiene la tasa de referencia en el 24,75%, incentivó la rotación de cartera de los bancos de pases a Lebac; hasta el 5 de abril desarmaron pases por $ 55.471 millones: de ese total, $ 32.816 millones terminaron volviendo al torniquete de las Lebac, mientras que el resto por ahora terminó engrosando la liquidez de los bancos en $ 21.094 millones, probablemente frente a la mayor demanda de liquidez de principios de mes", explica Federico Furiase, economista del Estudio Bein & Asociados.

"A su vez, con Lebac cortas rindiendo 24% y tasa implícita de los futuros de dólar al 18%, volvieron a darse los incentivos para hacer carry en pesos y comprar cobertura cambiaria", agrega el especialista.

En el BCRA prefieren no hacer comentarios sobre los efectos de su política monetaria, teniendo en cuenta además que mañana, como todos los martes, se vuelve a reunir el comité que evaluará la situación y redefinirá las tasas a aplicar.

El presidente de la entidad monetaria, Federico Sturzenegger, admitió el viernes, al hablar en un panel del Foro Económico Mundial, que la inflación que vieron en marzo lo había convencido de "tener una política monetaria más estricta" y reconoció que la habían comenzado a aplicar. Además criticó a los que hablan de atraso cambiario por decir que sólo miran la relación peso/dólar: "El tipo de cambio real está 30% más depreciado" que antes de terminar con el cepo, y repitió que para la entidad no hay nada más reactivante que la baja de la inflación", admitiendo que toda su acción se supedita a ese objetivo.

El analista financiero Christian Buteler coincide con ese enfoque: "El apretón monetario del último mes fue importante. La base monetaria se achicó en $ 30.000 millones, básicamente por la absorción vía Lebac y los incentivos vía tasa para el traspaso. Tanto presionó que el stock de pases, que había llegado a los $ 300.000 millones, cayó a $ 140.000 millones. Pero el de Lebac, que venía cayendo, en paralelo subió de $ 626.801 millones a $ 742.575 millones. De este modo, hoy entre ambos suponen un 114% de la base monetaria, lo que al BCRA le supone enfrentar una factura mensual en intereses de $ 177.050 millones. La conclusión es que el carry trade, que fue la estrella de 2016, volvió con todo. Hoy todo en el mercado volvió a ser tasa".

Impacto sobre el dólar

La suba sostenida en las tasas llevó a los analistas a replantear sus pronósticos sobre el comportamiento del dólar. La consultora Econviews, que hasta hace unos días esperaba un movimiento "contratendencial circunstancial" de la divisa, del orden del 3,3%, al cesar los ingresos vinculados a las multas del blanqueo, anunció en su último informe que dejaba de lado esa visión.

"Tenemos carry trade para todo el segundo trimestre, que volvió a ser muy atractivo dado el repunte de tasas de Lebac luego de las operaciones de mercado abierto del BCRA. Sus ventas pusieron las tasas casi 150 puntos básicos más arriba que el mercado primario, que estuvieron en el 22,25% en la última subasta. Así las cosas, el mejor instrumento de carry trade vuelve a ser la Lebac corta, porque un rendimiento nominal de 24% se traduce en uno efectivo anual de 26,80%", expresó.

Los datos de los días siguientes le dieron la razón. La oferta de divisas volvió a irrumpir con fuerza, reforzada por una nueva oleada de ingreso de capitales golondrina del exterior, y el viernes el dólar mayorista cerró a $ 15,34, su mínimo previo a la ola de devaluaciones global que llegó con la victoria electoral de Donald Trump en Estados Unidos y aun considerando la reversión posterior.

El recálculo en las proyecciones cambiarias no fue sólo local. Esta semana el jefe de estrategia de XP Securities, Alberto Bernal, que ya sorprendía por esperar la menor tasa de devaluación del peso para el año, la recortó de $ 16,50 a $ 16. Aun así, si bien el peso "se ve invencible hoy, sus fundamentos subyacentes no son tan sólidos como parecen", advierte un informe de Balanz Capital, que recomendó este movimiento sólo hasta fines de junio.

Dudas sobre la macro

La inquietud que crece está en relación con el posible impacto que este movimiento de pinzas podría tener sobre la actividad productiva. "El BCRA está en una encrucijada. El aumento de las expectativas inflacionarias lo obliga a un endurecimiento de la política monetaria. Pero para desacelerar las subas de precios al ritmo del 1% mensual, necesario para acertar su meta, haría falta una suba significativa de la tasa (quizás, hasta el umbral del 30%), lo que abortaría abruptamente la incipiente reactivación, que recién empieza a ganar velocidad y todavía no se hizo sentir en los bolsillos", describe el consultor y economista Federico Muñoz.

"Esperamos que la expansión siga siendo anémica hasta que el BCRA reinicie el proceso de alivio en su política monetaria, como suele ocurrir en cualquier economía en transición. Sólo entonces facilitarán el reinicio del proceso en el tercer trimestre del año", pronostican en Balanz Capital.

Otras noticias de Finanzas

- 1

Por qué los mayores de 60 años no deberían tomar vitamina D

- 2

Simeone, De Paul, Álvarez, Molina: el Asadito mecánico del Atlético de Madrid cocinó un triunfo histórico en Barcelona

3

3Una “cueva” y dos cuentas: así fue la trama que llevó al juez Lijo a sobreseer a Andrés Vázquez, actual director de la DGI

4

4El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos