Capitalizar el tiempo: cómo ahorrar para no depender de la jubilación

Los analistas financieros apuntan que se puede crear una estrategia de inversión para retirarse con un fondo de hasta US$200.000; obligaciones negociables, índice S&P500 y acciones blue chip son algunas de las alternativas

6 minutos de lectura'

6 minutos de lectura'

Un jubilado que cobra el haber mínimo recibió $73.665 en marzo, con bono refuerzo incluido. Menos de US$195 al mes. Por eso, para no depender de un ingreso que año tras año va perdiendo la carrera contra la inflación -el año pasado, las jubilaciones quedaron 20 puntos por debajo frente al aumento del costo de vida-, los analistas financieros apuntan a implementar ciertas estrategias de inversión para capitalizar el tiempo.

“Actualmente, se habla del boom de las inversiones en un rango etario de 35 a 45 años de edad. La razón es que, en este momento de la vida, uno comienza a pensar en todo lo que tal vez no hizo o no pudo hacer en relación con las finanzas personales. Con 40 años uno ya tiene en su cabeza la posibilidad de jubilarse y tal vez estudia alternativas privadas”, dijo Maximiliano Donzelli, head of Research de IOL invertironline.

Para el economista, para empezar hay dos claves. Primero, conocer cuál es el nivel de vida que se tiene y cuánta plata ahorrada se necesitará para mantenerla una vez jubilado. Segundo, entender que la inflación impacta incluso en Estados Unidos, aunque a niveles del 2% anual promedio histórico. “Dentro de 50 años no se podrá comprar lo mismo, con el mismo capital”, agregó.

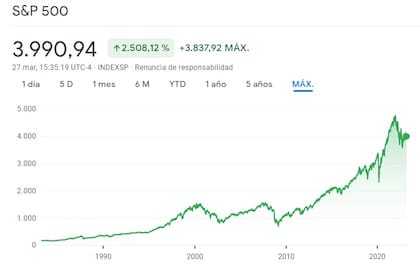

Al planear una jubilación a 20 años, una opción puede ser invertir el dinero en el índice S&P500, que en la Argentina se puede hacer en el mercado de capitales a través de un ETF de cedear. Se trata del índice accionario más importante de Estados Unidos, conformado por 500 empresas, con un rendimiento del 8,27% anual promedio. Es decir, descontando un 2% de inflación americana, todavía queda un rendimiento real del 6% del capital.

Un ejemplo. Suponiendo que un argentino destina US$1000 para vivir (unos $375.000) y cuenta con una base de ahorros de US$200.000, si pone ese dinero en el índice S&P500 ya podría vivir de ese restante una vez jubilado. El 6% de US$200.000 es el equivalente a US$1000 por mes.

“Ahora bien, ¿cómo llegar a los US$200.000 en Argentina? Es muy difícil tener esa capacidad de nivel de ahorro, pero no imposible si se proyecta a largo plazo. Cada peso que se ahorra, se puede invertir en el índice de acciones del S&P500, sin tocarlos hasta llegar a los US$200.000. Entonces, si se tiene 20 años y se quiere jubilar a los 40, por ejemplo, son 20 años de ahorro, a favor. Si se puede ahorrar US$480 mensuales, es decir $176.000, ya se podría llegar al objetivo de alcanzar los US$200.000 en 20 años para retirarte y empezar a gastar”, agregó.

En estos escenarios, el interés compuesto es el principal aliado. No solo se genera rendimiento por la plata invertida, sino también por los mismos intereses que genera en el tiempo. Y año tras año, el capital va creciendo. Otro ejemplo que dio Donzelli: si se tienen US$63.000 y se lo deja quieto en el índice S&P500, al cabo de veinte años se convierte solo en US$200.000. “La misma lógica sucede si tenés US$10.000, ya que ahorrando US$380 por mes, es decir, $139.000, también llegas a juntar los US$200.000″, explicó.

Otras alternativas: bonos

No es la única opción de inversión. Para el equipo de AdCap Grupo Financiero, al pensar a largo plazo, una alternativa es posicionarse en la parte corta de la curva de los bonos del Tesoro estadounidense. Las tasas de interés están altas -hoy llegan al 5% anual en moneda dura- y favorece este tipo de inversiones.

“Si bien parece difícil hablar de largo plazo en Argentina, ya que lo que domina siempre es el cortoplacismo para casi todo, se puede pensar en invertir con un horizonte temporal largo pensando en un retiro temprano. Parte de las inversiones consideramos que tendrían que ser conservadoras”, aclararon.

Este último punto es para evitar la volatilidad típica de los activos de renta variable. Sin ir más lejos, actualmente los mercados del mundo atraviesan un contexto “muy delicado”, con una inflación que no termina de ceder, amenazas de economías en recesión y una crisis bancaria que sacudió a Estados Unidos y Europa.

“Eso puso en jaque a los bancos centrales de los países desarrollados que venían sosteniendo una política monetaria dura”, agregaron. En números: en febrero la inflación de Estados Unidos fue del 6% interanual. Y en 2022, el índice S&P500 registró una caída del 19,4%, su peor año desde 2008. Si bien son números atípicos, con los instrumentos de renta fija se pueden evitar.

Además de los bonos del Tesoro americano, desde AdCap Grupo Financiero señalaron que una cartera de largo plazo puede incluir posicionamiento en Obligaciones Negociables en dólares. Son los bonos que emiten las compañías y, por ende, se conoce de antemano los intereses que se pagarán a lo largo del tiempo.

Por ejemplo, en la actualidad mencionaron que podrían ser bonos de YPF a corto plazo, con vencimiento entre 2024 y 2026. Este último paga un cupón del 9% en moneda dura y garantiza regalías del negocio de YPF Agro. Otra alternativa es el bono Pampar 2027, ya que el rendimiento es del 10% y da margen para aumentos de capital.

“Si bien Argentina está desacoplada del resto del mundo y tiene una dinámica propia, el sector energético tiene mucho potencial alcista. Consideramos que esta industria es clave para la normalización de la macroeconomía local, al margen de que es casi el único tema en el que parecen coincidir oficialismo y oposición. Por eso recomendamos tanto acciones como bonos corporativos del rubro”, explicaron.

Por último, para aquellos que están dispuestos a tomar un poco más de riesgo, puede terminar de rellenar la cartera con algunas acciones. Por un lado, si bien las tecnológicas (como Tesla, Meta o Amazon) atraviesan un período de alta volatilidad, están a precios “interesantes” y en el largo plazo podrían verse beneficiadas. Por el otro, otra porción podría ser de acciones de empresas ya consolidadas, conocidas como “blue chip”, que también ofrecen una renta a sus accionistas a través del pago de dividendos. Algunos nombres son IBM, Procter & Gamble y Chevron.

“Sin embargo, el mercado financiero es muy dinámica. Por lo que lo idea es manejarse con expertos que sepan evaluar el riesgo y la rentabilidad posible de este tipo de inversiones”, cerraron desde la sociedad de bolsa.

1

1Migue Granados respondió qué piensa de Ozempic y fue tajante

2

2¿Es momento de comprar un auto? De los modelos que ingresan a los precios de referencia, una guía para entender el nuevo mercado

3

3Claudio “Chiqui” Tapia fue indagado preguntas en la causa que investiga una presunta evasión impositiva en la AFA: entregó un escrito y no contestó preguntas

4

4El padre les dejó como herencia un barrio cerrado nudista y ahora no saben qué hacer