Dólar hoy: cómo afecta al bolsillo la nueva suba de tasas

El Banco Central aumentó ayer los tipos de interés, que repercutirá en el rendimiento de los plazos fijos, el financiamiento de las tarjetas de crédito y el programa Ahora 12

6 minutos de lectura'

6 minutos de lectura'

Como ocurrió casi todos los jueves del año tras conocerse el dato de inflación, ayer el Banco Central (BCRA) volvió a subir las tasas de interés. El objetivo es alcanzar tasas reales positivas (es decir, que le ganen a la suba de precios), una de las exigencias que se acordaron con el Fondo Monetario Internacional (FMI). Y si bien eso se traduce en un mayor rendimiento para una de las inversiones más popular entre los argentinos, también repercute en un enfriamiento de la economía, ya que encarece el financiamiento a consumidores y empresas.

En detalle, se trató del noveno movimiento mensual que realiza en este sentido. Esta vez, elevó la tasa de política monetaria en 5,5 puntos básicos, una decisión que pega de lleno en el rendimiento de los plazos fijos, el financiamiento de las tarjetas de crédito y hasta el pago en cuotas del programa Ahora 12.

“En sus Objetivos y Planes para 2022, el BCRA informó que comenzaba a dejar atrás el período de políticas excepcionales generado por la pandemia y retomaba los lineamientos enunciados en enero de 2020. En ese sentido, ahora se ajusta la estrategia con el objeto de establecer un sendero de tasas de interés de política de manera de propender hacia retornos reales positivos sobre las inversiones en moneda local y de preservar la estabilidad monetaria y cambiaria”, expresó en un comunicado.

El plazo fijo, ¿le gana a la inflación?

Uno de los principales efectos que genera esta medida se da sobre el rendimiento de los plazos fijos para depósitos minoristas, una de las inversiones más elegidas por los argentinos. Tras el nuevo incremento, la tasa pasó de 69,5% a 75% nominal anual.

Si un inversor realiza un plazo fijo a 30 días, y al cabo de un mes vuelve a colocar ese dinero (más los intereses generados) en un nuevo plazo (y así sucesivamente durante un año), da como resultado la tasa efectiva anual (TEA). Con la actualización, se posiciona en 107%. Uno de los objetivos del Gobierno es alentar las inversiones en pesos, y evitar así la dolarización.

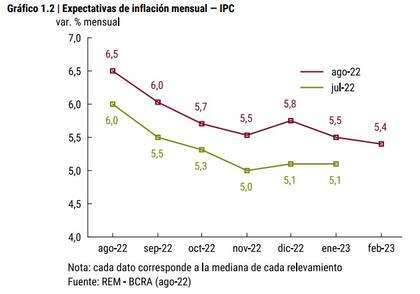

Para calcular si el plazo fijo le ganará a la suba de precios en los próximos meses es necesario observar la inflación proyectada y no la pasada. En este caso, una buena guía suele ser el informe de Relevamiento de Expectativas del Mercado (REM) que elabora mensualmente el Banco Central, en base a las respuestas de más de 40 consultoras privadas y bancos.

Con la tasa actual, un plazo fijo paga un 6,2% mensual. Es decir, si se colocan $100.000, a final de ese mes sacará del banco $106.200. Son $6200 más. En contraste, de acuerdo con las estimaciones del REM, en septiembre la inflación será de 6%; en octubre, de 5,7%; en noviembre, 5,5%; y en diciembre, 5,8%. De cumplirse las previsiones, en todos los casos la inversión le ganaría al aumento de precios, algo que no sucedía desde noviembre de 2021.

De todas formas, puede fallar. Sin ir más lejos, los economistas habían proyectado una inflación de 6,5% para agosto y resultó ser de 7%. “Esta nueva suba no asegura que las tasas de interés de los depósitos se ubiquen en terreno positivo. Para esto hace falta que la inflación mensual se ubique por debajo de 6,2% mensual, lo que parece desafiante considerando el 7% observado en agosto y la alta inercia inflacionaria en los meses que vienen”, advirtieron desde Delphos Investment.

De acuerdo con datos de Portfolio Personal de Inversiones (PPI), el rendimiento real de un plazo fijo retail avanzó en el último mes de -3,3% anual a +2,9%. Demuestra un cambio de tono en la política monetaria desde la llegada de Sergio Massa al Ministerio de Economía, ya que previamente la tasa real para el depositantes había llegado a hundirse hasta 31,6% anual.

Suben los costos de financiamiento

No todo son buenas noticias. La suba de tasas también impacta de lleno en el financiamiento del saldo de las tarjetas de crédito. Con la nueva actualización, a los argentinos se les hará más caro pagar cuotas con intereses u optar por el “pago mínimo” del plástico cuando no logren cancelar el resumen completo.

“La suba de tasas no solo retribuye mejor al depositante, sino que encarece el crédito. De esa manera, habrá menos circulante dando vuelta y contrarrestar un poco la suba de precios que provoca la inflación. Esto siempre afecta en la actividad, se da una merma en el crecimiento de la economía, es a lo que apunta la suba de tasas”, explicó el analista financiero Christian Buteler.

Según los nuevos valores difundidos, los bancos pasarán a aplicar una tasa de 77% nominal anual para aquellos gastos de hasta $200.000 o US$200. Eso se traduce en una tasa efectiva anual (TEA) de 110,9%, que, al sumarle comisiones y costos bancarios, trepa a un costo financiero total por encima del 132%.

“La tasa también subió para los préstamos personales y tarjetas. Hoy, el consumidor no tiene financiamiento, lo que complica aún más la actividad económica. El préstamo de capital de trabajo tiene una tasa efectiva anual de 106,1%. El préstamos para inversión productiva, 87,5%. Patear la tarjeta costará 111%. Son tasas carísimas”, remarcó el analista financiero Salvador di Stefano.

A esto se le suma una novedad: también afecta sobre el Ahora 12. Para dejar de seguirle el ritmo al Banco Central, a finales de agosto la Secretaría de Comercio determinó que la tasa nominal anual para el programa de cuotas subsidiadas tendrá una tasa nominal anual equivalente al 85% de la tasa de los plazos fijos tradicionales.

Teniendo en cuenta que para los plazos fijos la tasa aumentó a un 75%, el Ahora 12 tendrá una nueva tasa del 63,75%. Son 4,65 puntos más, que empezarán a ser efectivas a partir del jueves que viene (son cinco días hábiles posteriores a la modificación de tasas de referencia).

“La suba de tasas afecta al consumo, principalmente al mercado de las pequeñas y medianas empresas (pyme). Esto suma a la pérdida de poder adquisitivo de la gente, porque se encarece realizar una compra. En la gran mayoría de los casos, esta es la única herramienta que hay para financiar las ventas y que el cliente tenga el producto”, había advertido Alfredo González, presidente de la Confederación Argentina de la Mediana Empresa (Came).