Deuda: un debate moral

Tras el acuerdo con los holdouts y la salida del default, la controversia pasa, increíblemente, por si el financiamiento externo es bueno o malo

La Argentina, es sabido, es un país pendular, que va de un extremo al otro. Pero no es como en El péndulo de Foucault, en el cual uno de los personajes de la maravillosa novela de Umberto Eco postula que el punto que sostiene el famoso péndulo es el único punto fijo del universo cercano a los humanos. La Argentina cambia el suyo cada poco tiempo.

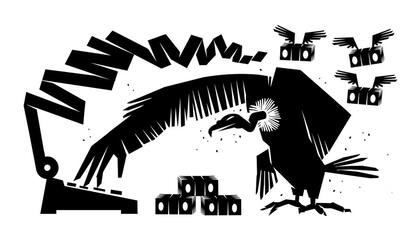

Tras el acuerdo con los holdouts y la salida del default, la controversia, increíblemente, es acerca de la condición moral de la deuda externa. Como si fuera un ente vivo y no un instrumento, los K la proclaman "mala", peligrosa y responsable de causar desastres.

Desde el Gobierno, por el contrario, se prefiere decir que la vuelta al acceso a los mercados voluntarios evitará males enormes y sacará al país del estancamiento en que se encuentra.

Curiosamente, son los K los más "antinueva deuda". Pero son los que la dejaron crecer por no arreglarla en 15 años; los que pagaron por adelantado y sin quita el endeudamiento con el FMI, para luego tomar préstamos carísimos de la Venezuela de Hugo Chávez.

Como explicó en los últimos días el ex gerente general del Banco Central, consultor y analista, Julio Piekarz: "El Frente para la Victoria no logra mantener la unidad y Macri refuerza la comunicación". Antes de entrar de lleno en el tratamiento en Diputados del proyecto de ley para pagar a los holdouts, el Presidente y los gobernadores llegaron a un acuerdo por la devolución del 15% de coparticipación retenido incorrectamente desde 2008, y por el que Santa Fe, Córdoba y San Luis lograron un fallo favorable de la Corte Suprema.

La fuerza que hizo que no pudieran resistirse más al arreglo por la deuda en los tribunales de Nueva York provino nada menos que de la deuda acumulada con las provincias a las cuales los K siguieron reteniéndoles lo que ya no debían después de la reestatización completa del sistema previsional. Habían estado endeudando al Estado nacional mientras decían desendeudarlo. Y al final, el tardío fallo de la Corte y las necesidades de Macri de construir consensos y acuerdos quitó a los K la consigna "Patria o buitres".

Piekarz agrega: "Con el acuerdo sobre el 15% quedó despejado el camino para tratar la salida del default y la semana quedó invadida por las alternativas de ese proyecto en Diputados. Obtuvo dictámenes favorables -aunque dos en disidencia- en las comisiones (Presupuesto y Hacienda) y pasó al recinto, en el que rápidamente fracasó una iniciativa del FPV para llamar a una consulta popular vinculante. El proyecto de ley fue aprobado (con la negociación de cambios) por 165 votos a favor, 86 en contra y 5 ausencias. Sólo votaron en contra el FPV (excepto seis diputados), el Frente de Izquierda y Libres del Sur".

En tanto, el economista Martín Anidjar sostiene: "Ahora que el conflicto de la deuda soberana está a punto de ser resuelto, es un buen momento para desarticular un prejuicio instalado durante el último gobierno. El endeudamiento gubernamental no es ni bueno ni malo, es un instrumento más de política económica y, como tal, es bueno o malo dependiendo de su uso y contexto. En el gobierno anterior se habló mucho de desendeudamiento, que al margen de ser o no verdad estuvo acompañado de un modelo económico ineficiente e insostenible. Al no poder emitir deuda en tamaños significativos, se erosionaron las reservas del Central y se generó un proceso inflacionario nocivo".

Anidjar agrega: "Aunque es acertado que el contexto internacional no es el más favorable, la Argentina tiene por delante un amplio puente de financiamiento para su transición de reformas fundamentales y ajuste fiscal. El nivel de endeudamiento es relativamente bajo, mientras que el marco de parámetros fundamentales mejora. En el mercado de deuda internacional hay pocas historias favorables con rendimientos interesantes, lo que convierte a la Argentina en un foco de interés natural. El endeudamiento es uno de los muchísimos ámbitos en el cual hay oportunidades".

La deuda "buena o mala" parece recordar las categorizaciones morales de cuestiones que merecen calificaciones técnicas. Y hace observaciones muy interesantes acerca de cómo cambiaron los mercados mientras la Argentina en default no podía acceder a ellos. El país estuvo aislado del mercado internacional de capitales por mucho tiempo y se perdió etapas de su evolución. Lo que tradicionalmente conocíamos como el riesgo país (en términos simples, la diferencia de tasa entre la deuda soberana de la Argentina y la de los Estados Unidos) es la métrica usada en el más viejo y menor de los mercados disponibles. Es decir, el mercado de deuda soberana en dólares (o euros) en jurisdicción del G7 no es más la forma en la que se financian los países emergentes que tuvieron éxito en sus reformas. A medida que las reformas produjeron resultados macro favorables, los mercados de capitales locales crecieron. Los gobiernos de esos países dejaron de emitir en dólares o euros en jurisdicciones del G7 y pasaron a emitir y fomentar el mercado en moneda local, de la misma forma que Estados Unidos y Europa lo habían hecho en etapas parecidas de su desarrollo económico. En muchos de esos países, el inversor internacional es un jugador más al lado de los fondos locales.

Hoy, los mercados locales de países emergentes son muchas veces más grandes que el mercado de deuda soberana de esos países en dólares (o euros) en jurisdicciones del G7 (que podemos llamar de "deuda externa", pero es mejor identificado por el índice de JP Morgan denominado como Embig). La capitalización del Embig es hoy de US$ 662.000 millones, mientras que el mercado de deuda de gobiernos de países emergentes en sus propias monedas y jurisdicciones (que lo podemos identificar con el índice de JP Morgan GBI-EM) tiene un tamaño de casi US$ 7 billones, y la capitalización del GBI-EM es de US$ 800.000 millones.

La estatización de las AFJP dio a los K mucho poder y financiación, pero finalmente les quitó poder y una de sus principales banderas. La deuda que ellos creían buena resultó ser la mala. Y llegaron al final proponiendo programas de casas, autos y electrodomésticos en cuotas financiados con los ahorros de los jubilados, pues con la confiscación de los ahorros en las AFJP destruyeron el mercado de capitales local y la posibilidad de su desarrollo.

joviedo@lanacion.com.ar

Temas

1

1 2

2Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

3

3El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

4

4Real hoy: a cuánto cotiza la moneda brasilera oficial y blue este viernes 20 de diciembre