¿Cuánto está emitiendo Massa y hacia dónde nos lleva?

En los primeros cinco meses de 2023 ya se destinaron $1.091.406 millones para financiar el déficit fiscal del Tesoro y $4.707.410 millones en concepto de Leliq y Pases totales; en los segundos semestres siempre hay que, estructuralmente, emitir más

8 minutos de lectura'

8 minutos de lectura'

El tipo de cambio es el poder adquisitivo del peso en términos de dólares. La inflación es la sistemática y permanente pérdida del poder adquisitivo del peso en términos de bienes y servicios. El poder adquisitivo del peso se determina en el mercado monetario a partir de interacción entre oferta total y demanda de dinero. En pocas palabras, cuanto más crezca la masa monetaria total por sobre la demanda de dinero, más caerá el poder adquisitivo del peso y, en consecuencia, más subirá el tipo de cambio contra el dólar y más se acelerará la inflación.

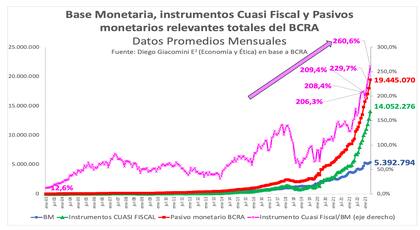

La masa monetaria total no es otra cosa que la cantidad de dinero total; o sea, los pasivos monetarios totales del Banco Central (BCRA), que incluyen la base monetaria, las Leliq, Pases y Notaliq. A la hora de analizar la emisión monetaria hay que considerar absolutamente toda la emisión de pasivos monetarios; es decir, tanto la base monetaria como los pasivos remunerados. Esto se vuelve indiscutible si consideramos que las Leliq, Pases y Notaliq tienen vencimientos más cortos al mes. Peor aún, se vuelve todavía más incuestionable si se tiene en cuenta que son el principal respaldo de los depósitos del sector privado.

A fines de mayo 2023 y a nivel sistémico, los depósitos privados a plazo fijo del sector privado están respaldados sólo en un 17% por dinero “ya emitido” (encajes). ¿Qué quiere decir? A modo de ejemplo, significa que si todos los agentes se quisieran llevar $1000 de depósitos a plazo fijo, el BCRA debería emitir $830 cancelando Leliq y Pases para que los bancos pudieran responder. De hecho, las Leliq y Pases ya son el 71% de todos los depósitos del sector privado y equivalen al 260% de la base monetaria (rondaba 250% cuando Erman González puso el Bonex89).

En este marco, se pasa a comprender tres fenómenos. Primero, los billetes de baja dominación son una traba para llevarse el dinero de los bancos y de los cajeros automáticos. Segundo, este fenómeno beneficia a los burócratas de carne y hueso, a los bancos (les genera costos, pero los trasladan al público) y a las transportadoras de caudales, pero perjudica al público. Tercero, el próximo gobierno hará algún tipo de confiscación sobre la propiedad privada, tenga la camiseta que tenga. Obviamente, en todos los casos habrá una diatriba mentirosa para “vender” y justificar la medida: Bonex89, corralito, corralón, pesificación asimétrica, cepo, etcétera. Todo inconstitucional siempre. La Corte Suprema de Justicia es la Bella Durmiente, pero nunca nadie la va a despertar con un beso.

Explicado lo anterior, hay que decir que el actual ministro Sergio Massa y el BCRA son los campeones mundiales de los pesos pesados a la hora de emitir. Nadie en el siglo XXI emitió jamás lo que emite Massa, ya sea para financiar déficit fiscal (canal menos importante), ya sea emitiendo Leliq y Pases (canal más importante). En los primeros cinco meses de 2023, Massa emitió $1.091.406 millones para financiar el déficit fiscal del Tesoro, lo cual es casi infinitamente mayor de lo que había emitido Martín Guzmán ($58.052 millones) en el mismo período de 2022. Para peor, la mala noticia es que en todos los segundos semestres siempre hay que -estructuralmente- emitir más que en los primeros semestres. De hecho, en 2023 ($792.473 millones) se está emitiendo en términos reales (limpio de inflación) muy parecido a 2020 ($946.977 millones), pero con el triple de la inflación de aquel entonces y sin que el Estado pague los salarios del sector privado debido a la cuarentena.

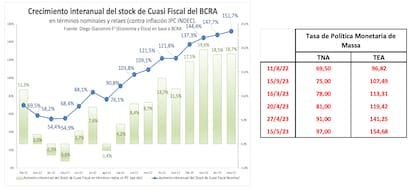

Ahora bien, el gran problema de la emisión monetaria viene por el lado de las Leliq y Pases. En los primeros cinco meses de 2023, Massa y su BCRA emitieron pesos por $4.707.410 millones en concepto de Leliq y Pases totales, de los cuales $3.734.350 millones fueron en concepto de intereses para los bancos. En los 30 días hábiles que van del 17 de abril al 31 de mayo, Massa emitió Leliq y Pases por $1.697.529 millones, haciendo que su stock aumentase de $12.696.019 millones (17 de abril) a $14.393.548 millones (31 de mayo). Puntualmente, en mayo de 2023 ($1.277.962 millones) Massa emitió más que Guzmán en los primeros cinco meses de 2022 (+$1.062.744 millones).

En este marco, el ministro Massa y su BCRA están acelerando muy fuertemente la tasa de emisión monetaria mensual, casi duplicando la que Guzmán y Silvina Batakis tuvieron en los primeros siete meses de 2022 y más que duplicando la que había en 2021. Concretamente, en los 10 meses de Massa, la emisión de Leliq y Pases y de pasivos monetarios totales crece a un promedio mensual de 7,3% y 5,9%, respectivamente. En los últimos tres meses dichos números crecieron al 8,3% y 6% promedio mensual, respectivamente. En mayo fueron +10% y +7,9%, respectivamente. Y tanto este mes como en el segundo semestre serán aún mayores, ya que habrá que emitir todavía más para pagar déficit fiscal y porque la tasa de interés (TEA) fue subida 41 puntos porcentuales en los últimos meses, pasando de 113,31% (el 16 de marzo) a 154,68% (el 15 de mayo).

Las Leliq y Pases son lo único que le ganan por robo a la inflación, ya que en mayo último registraron un aumento interanual de 151,7%, cuando la inflación sólo fue 115% contra mayo de 2022. Concretamente, y considerando tanto la emisión por déficit fiscal como la emisión de Leliq y Pases, solo en los primeros cinco meses de 2023 (+$5.061.154 millones) se emitió el 68,4% de todo lo emitido en 2022 ($7.403.309 millones) y, para peor, como ya dijimos, en todos los segundos semestres siempre se tiene que emitir más.

En este marco, hay que descontar que el ritmo de crecimiento mensual de la emisión monetaria seguirá creciendo y será mayor en el futuro que lo registrado en mayo de 2023, cuando, como ya dijimos, ascendió a 7,9% para los pasivos totales y 10% para Leliq y Pases. Y teniendo en cuenta que la inflación minorista mensual converge al ritmo de la expansión monetaria mensual, así como considerando que el comportamiento del dólar blue y del CCL son determinados en un 97% por el comportamiento de los pasivos monetarios totales en el período 2019/2023, si todas las variables monetarias continuaran comportándose como lo hicieron en el pasado, habría que descontar un escenario monetario futuro extremadamente complicado.

En este sentido, el ministro Massa está hipotecando el futuro monetario como nunca nadie se animó a hacer, dejando una factura que el sector privado probablemente deberá pagar a lo largo de todo 2024 y gran parte de 2025 (si el próximo gobierno acierta desde el inicio y hace varias cosas bien). Por el contrario, si no acierta y hace las cosas mal, lo más probable es que la factura haya que pagarla indexada y durante más tiempo.

Concretamente, los actuales fundamentos monetarios y el próximo accionar de Massa y su BCRA sugieren que la inflación de dos dígitos mensuales está a la vuelta de la esquina, que la inflación interanual seguirá subiendo en el horizonte de los próximos 10/12/15 meses y que la inflación interanual que empieza con “2″ nos está esperando a 4, 5 o 6 cuadras, pero no está sola. Nos espera con un dólar libre de “4″ dígitos. Prendamos una vela para que los burócratas no terminen llevando la inflación interanual a que empiece con “3″. Hay cuadras de 50, 80, 100 y 120 metros. Pero lo que está a 4, 5 o 6 cuadras nunca queda muy lejos, ni tampoco se tarda mucho en llegar.

Hay que abrigarse, “Winter is coming”, decía Jon Snow [el emblemático personaje de la serie Game of Thrones]. Mientras tanto, los economistas seguirán diciendo que no es una hiperinflación si no se llega al 55% mensual de la perimida y equivocada definición del economista Phillip Cagan de 1955. ¿Si la hubiera escrito en 1935 sería 35% el límite de la hiperinflación? No lo sabemos. Lo que sí sabemos es que es 55%, porque 56% era mucho y 54%, poco.

El autor es titular de E2 (Economía y Ética) y profesor de la FCE de la UBA y de la UB.