Créditos hipotecarios: cambia la tendencia por primera vez en ocho años

Estos préstamos encabezaron la demanda en los hogares, un fenómeno que no se observaba desde mediados de 2016; los bancos también volvieron a apuntar a las empresas, según un informe del Banco Central

4 minutos de lectura'

4 minutos de lectura'

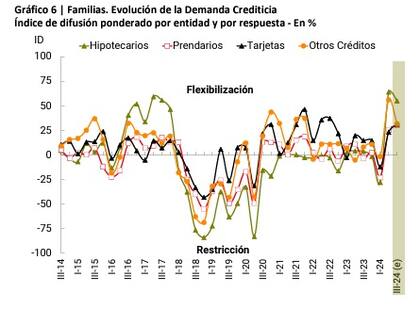

Entre la baja de tasas de interés y la proyección de una desaceleración inflacionaria, en el segundo trimestre del año revivió la demanda por los créditos en pesos. No solo reaparecieron los préstamos hipotecarios, un fenómeno que no se observaba desde mediados de 2016, sino que los bancos también se mostraron predispuestos a incrementar su participación en el sector empresarial, tras años de prestarle al Estado.

Los datos surgen de la Encuesta de Condiciones Crediticias, informe que elabora el Banco Central (BCRA) con base en las respuestas de los principales bancos del país. El mayor cambio que se observó en el segundo trimestre del año fue la tendencia que tuvieron las entidades financieras hacia una “significativa flexibilización de los estándares crediticios” para los préstamos hipotecarios, una situación “positiva” que no se registraba desde mediados de 2016, cuando el entonces presidente Mauricio Macri lanzó el programa de hipotecarios UVA (índice que ajusta por inflación).

“Las entidades indicaron que el movimiento en los préstamos hipotecarios se explicó principalmente por el aumento de la competencia en el sector y la intención de incrementar su participación en el mercado”, explicó el informe oficial.

A finales de abril, el Banco Hipotecario anunció una línea de crédito para compra, construcción, terminación o ampliación de una casa. Un día después, se sumó el Banco Ciudad. Hoy, ya son 20 las entidades que lanzaron un préstamo para la vivienda.

La misma tendencia registró un informe de First Capital Group, en el cual observaron que los créditos hipotecarios ajustables por inflación tuvieron una suba mensual del 5,4% en junio, y acumuló un incremento interanual del 45,8% en términos nominales. De cara al próximo trimestre, desde el BCRA anticipan que esta línea seguirá creciendo con mayor intensidad.

“Por primera vez en los últimos ocho meses, observamos un crecimiento real en esta línea de préstamos. La aparición de oferta crediticia por parte de varios bancos privados y públicos y la demanda contenida por muchos años, empieza a encontrar una respuesta positiva en el mercado”, dijo Guillermo Barbero, socio de First Capital Group.

En cuanto a los términos y condiciones de los créditos aprobados a las familias, en el segundo trimestre del año se registró una tendencia hacia la reducción (aunque de distinta magnitud) de las brechas sobre el costo de fondeo para casi todas las líneas a los hogares, con excepción de las tarjetas de crédito. En cambio, los plazos de otorgamiento y las garantías se mantuvieron sin cambios de magnitud en todas las líneas de crédito familiar.

Lo mismo sucedió con las compañías. Del relevamiento del BCRA se desprende que los estándares crediticios asociados a los préstamos empresariales se flexibilizaron moderadamente, un escenario positivo que no se observaba desde el tercer trimestre de 2021. Esta situación se extendió a todos los tamaños de empresas y plazos de financiación.

“Las entidades que informaron esta tendencia identificaron a la decisión de incrementar su participación en el mercado, seguido de la mejora en la situación económica actual o a las perspectivas a futuro y del sector al que pertenece la empresa, y al incremento de la competencia, como los principales factores que originaron su movimiento en el margen”, remarcó el documento que publicó la autoridad monetaria.

A su vez, los bancos explicaron que este aumento de la demanda de crédito se dio principalmente por la disminución de las tasas de interés. En mayo, el Banco Central redujo (en dos ocasiones) la tasa de política monetaria, hasta llevarla al 40% nominal anual que rige en la actualidad. Esto hizo que la tasa de los préstamos también tienda a la baja.

Al cierre de junio, el saldo total de préstamos en pesos al sector privado alcanzó un nivel de $28,8 billones, lo que representó una suba del 16,7% mensual, según First Capital Group. Se trató del segundo mes consecutivo en que la demanda de créditos en pesos creció más que la inflación.

“Se mantiene el interés de los bancos en redireccionar su oferta crediticia hacia la cartera de préstamos, pero para que se configure una tendencia, deberemos esperar el paso de los meses y que la actividad privada absorba los fondos que antes se ofrecían al sector público”, cerró Barbero.

1

1El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia

2

2Negocio: un empresario se asoció con un fabricante chino y arma equipos a la mitad del precio del mercado

3

3A cuánto cotizó el dólar oficial y el dólar blue este miércoles 11 de marzo

4

4Fin de una época: la Argentina selló la paz con los fondos buitre que tenían deuda en default de 2001