Cómo se formó la tormenta en el mundo emergente

China y un posible ajuste en EE.UU. han provocado grandes salidas de capitales

La conflagración que envuelve a los mercados emergentes estuvo gestándose durante mucho tiempo. Las malas noticias de China fueron la chispa que encendió la mecha.

A medida que crecen las inquietudes sobre la segunda economía mundial, los inversionistas retiran su dinero de los países en desarrollo, que con sus vastos recursos naturales han alimentado la máquina industrial del gigante asiático.

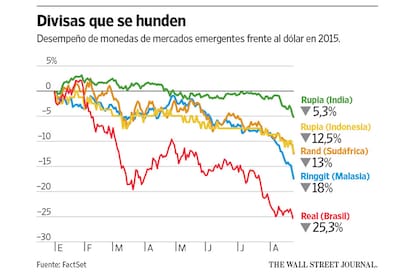

Durante los últimos 15 años, América Latina se benefició de la creciente demanda china de commodities como la soja, el cobre y el mineral de hierro. Por su parte, Indonesia, Malasia, Sudáfrica y otros exportadores de materias primas han sufrido una depreciación de sus monedas a mínimos de varios años frente al dólar, lo que limita la capacidad de sus bancos centrales para reducir las tasas de interés y reactivar sus economías. Esos países tampoco aprovecharon los años de abundancia para reorientar sus economías hacia actividades que se beneficiarían de una divisa más débil, como la industria manufacturera.

La perspectiva de que años de un ciclo de declive impulsado por China -y la falta de municiones de política para combatirlo- pueda prolongarse complica seriamente a estos países.

"Todos éramos plenamente conscientes de la vulnerabilidad de los mercados emergentes", dice Malcolm Charles, gestor de portafolio de Investec Asset Management en Ciudad del Cabo, que administra US$ 120.000 millones. Ahora, señala, "sólo puedo ver rojo en mi pantalla; hay una salida completa de activos de riesgo".

Las nubes habían estado formándose durante meses. Anticipando un aumento de las tasas de interés de la Reserva Federal, los inversionistas fueron transfiriendo fondos a destinos más seguros, por lo que ya en 2013 el dólar comenzó a fortalecerse contra algunas monedas de mercados emergentes.

El lunes, los pesos de México y Colombia , ambos exportadores de petróleo, registraron mínimos récord frente al dólar. La moneda mexicana ha caído 23% en el último año, mientras que la divisa colombiana ha perdido 60% de su valor. En tanto, el real se ha derrumbado casi 36% en un año.

El rublo cerró la jornada del lunes en la bolsa de Moscú en su nivel más débil de la historia, a 70,9 por dólar. Un año atrás, un dólar compraba sólo unos 36 rublos.

En Asia, las aceleradas devaluaciones de este mes recuerdan la crisis de 1997. No obstante, la acumulación de deuda en moneda extranjera que la precedió era más grande, como proporción del conjunto de la economía, que la actual. Además, hoy hay menos divisas asiáticas atadas al dólar, lo cual libra a los bancos centrales de tener que vaciar sus reservas para defender el tipo de cambio.

Entre el 1 de enero y el 31 de julio, los gestores de dinero globales sacaron US$ 26.000 millones en acciones y bonos de mercados emergentes, de acuerdo con datos de EPFR Global, una compañía que hace el seguimiento de flujos de inversión alrededor del mundo.

En la semana que terminó el 21 de agosto, los inversionistas retiraron US$ 2.500 millones de fondos de deuda de países emergentes, la mayor salida desde febrero de 2014, según Barclays. Asimismo, sacaron US$ 6.000 millones de fondos de acciones de esos mercados en los siete días hasta el 19 de agosto, la séptima semana consecutiva de salidas, de acuerdo con Bank of America Merrill Lynch.

En tanto, el índice de monedas de mercados emergentes de MSCI, está en su nivel más bajo desde junio de 2010, mientras que el índice de acciones de esos países de la misma firma ha caído 15% este año, con lo que se encamina a su peor desempeño anual desde 2011 en términos de dólares.

La reducción de la demanda de China tiene un efecto dominó en las economías de sus proveedores.

Los ingresos de la brasileña Vale SA, el mayor productor mundial de mineral de hierro, cayeron 29,7% interanual en el segundo trimestre, debido a la caída de los precios del ingrediente siderúrgico. China es el mayor cliente de Vale, y también de Brasil. La minera ha estado vendiendo activos no esenciales, incluidos cuatro gigantes buques de carga, con el fin de apuntalar sus finanzas.

"Hay montones de carbón en los puertos", dice Supriatna Suhala, director ejecutivo de la Asociación Indonesia de Minería de Carbón.

Perk Lertwangpong, productor de caucho y ex presidente de las Cooperativas de Plantadores de Goma de Tailandia, un impor-tante país proveedor para las fábricas de neumáticos de China, prevé que las exportaciones caigan 20% en 2015 frente al año pasado.

Indonesia, que vende carbón, minerales y aceite de palma a China, pasaba hasta hace poco por un gran momento. En 2012, tuvo un crecimiento económico de alrededor de 6%. Este año, sin embargo, el mercado de valores ha caído ya más de 20%. El valor de su moneda, la rupia, se ha reducido 12,5% en lo que va del año y está acercándose a su nivel más bajo desde la crisis financiera asiática.

Para las empresas indonesias de materias primas, endeudadas fuertemente en dólares, no hay respuestas fáciles. La acción de Bumi Resources, una de las mayores mineras de carbón del país, ha caído 95% en los últimos tres años.

Las últimas desgracias de China no han sido una total sorpresa. Dileep Srivastava, director de Bumi, dice que su empresa puede haber sido "la primera de la cuadra" en comenzar a diversificarse hace unos años, buscando negocios con India y otros países además de China. "Nos dimos cuenta de que China probablemente iba a ser un problema continuo", afirma.

-Andrey Ostroukh, Anjani Trivedi, Rajesh Roy y Wilawan Watcharasakwet contribuyeron a este artículo.

Ben Otto, Patrick McGroarty y Raymond Zhong

The Wall Street JournalOtras noticias de China

1

1Giorgia Meloni, el Papa Francisco, un gobernador peronista y un “ídolo” libertario: el podio de quienes le hicieron regalos a Javier Milei

2

2El Gobierno oficializó la poda a la obra pública y el Tesoro le pidió a la Secretaría que devuelva 1 billón de pesos

3

3Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos

4

4Premio: un reconocido toro Angus argentino se coronó subcampeón del mundo