Cómo deberían ser los impuestos según un grupo de economistas argentinos destacados

Son conclusiones de un trabajo sobre el sistema tributar realizado por el think tank Fundar; la comparación regional y los incentivos para reducir la informalidad

8 minutos de lectura'

8 minutos de lectura'

“La Argentina crece menos por el sistema impositivo que tenemos, que es causa y consecuencia de la inestabilidad macro”, dice Guido Zack, director del área de Economía en Fundar, al analizar el esquema de impuestos que combina los niveles nacional, provincial y municipal. “Con los cambios constantes, no genera previsibilidad. No es simple y es distorsivo sobre la actividad económica”, agrega.

En ese diagnóstico, Zack junto a sus colegas Cintia Moskovits y Agustín Lódola presentó un trabajo publicado desde el think tank Fundar, con conclusiones y propuestas para modificar los impuestos en el país, ampliar la base imponible y favorecer la formalización.

Sobre otras dificultades del esquema vigente hoy, los autores del documento advierten por el “problema irresuelto” del federalismo fiscal, la creación o suba de impuestos “transitorios” que se vuelven permanentes (incremento del IVA o el impuesto al cheque, por ejemplo) y la elevada evasión.

Según las estimaciones de Fundar, la presión tributaria en la Argentina es del 29% del PBI. Pero, en un contexto de alta informalidad en diferentes actividades o sectores, la presión efectiva sea aún mayor. “El nivel (de impuestos) es relativamente elevado, pero no es la más elevada en términos regionales. Pero dada la informalidad del país, el sector formal soporta una presión tributaria que es mayor que incluso la de los países desarrollados”, dice Zack.

“Es un círculo vicioso: la informalidad demanda una suba en la presión tributaria, que genera más informalidad”, insiste Zack.

Ya que estamos rediscutiendo un montón de cosas de la Argentina ¿por qué no nos metemos con el sistema tributario? 🤔

— Fundar (@fundarpoliticas) February 6, 2024

En Fundar trabajamos en una propuesta que hasta hoy no existía: una reforma tributaria integral, armónica y federal. Vamos por partes 🧵👇🏼 pic.twitter.com/SGjIlwOpuU

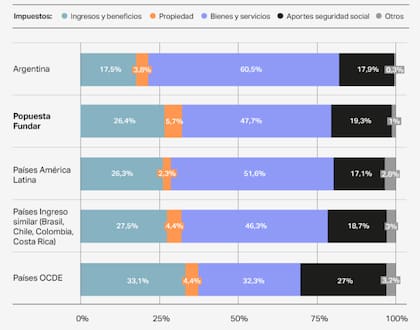

La foto de los impuestos en la Argentina muestra una fuerte diferencia frente a la región o al promedio de los integrantes de la OCDE, con menos peso de los impuestos a los ingresos y el patrimonio y mayor injerencia de los impuestos a bienes y servicios.

En la Argentina, según la foto de los impuestos de 2022 (último año cerrado antes del informe), el 60,5% de la recaudación surge de impuestos a bienes y servicios (fundamentalmente el IVA y retenciones). En comparación, en América Latina representa el 51,6% mientras que en los países de la OCDE son el 32,3%.

En tanto, los impuestos a los ingresos y beneficios (Ganancias) representan en la Argentina un 17,5% de la recaudación. En tanto, en América Latina en promedio representan el 26,3% y en el promedio de la OCDE llegan al 33,1% y son el rubro que más aporta a la recaudación.

Otra diferencia fuerte, condicionada también la informalidad laboral en la Argentina, es el peso de los aportes a la seguridad social: en la Argentina son el 17,9% de la recaudación, mientras que en América Latina son el 17,1% y en el estándar de la OCDE llegan al 27%.

En ese contexto, la propuesta de Fundar apunta a “simplificar” y combinar impuestos, para modificar ese peso relativo: incrementar los impuestos al patrimonio y los ingresos y reducir los que gravan los bienes y servicios.

“En Argentina hay que tratar de alargar el horizonte temporal de todas las decisiones. Y los cambios analizados buscan concentrar mucha recaudación en pocos impuestos, los ‘buenos’. Es simplificar concentrándonos en los que generan mayor recaudación”, dijo Moskovits.

Ganancias

La propuesta del trabajo es restablecer el impuesto a las Ganancias, revertir los cambios aprobados por el Congreso el año pasado, pero introducir ajustes en las escalas y las alícuotas. “Es el más progresivo, el menos distorsivo y sobre el que se asientan los sistemas tributarios de los países desarrollados”, explica Zack. “Es necesario ampliar la base y establecer escalas progresivas”, dice Zack.

En ese sentido, la propuesta de Fundar es “unir” en un único tributo los aportes personales a la seguridad social con el impuesto a las ganancias. La iniciativa, explican, implica combinar “en un tributo progresivo sobre los ingresos, y destinar su recaudación al sistema de seguridad social, que es la principal fuente de déficit público”.

Para los “ingresos no laborales” se propone “unificar la alícuota en el 35%” y “establecer un impuesto mínimo calculado sobre las ventas o sobre el stock de activos”. A su vez, se ideó un “adicional sobre la renta de recursos naturales” con el objetivo de “gravar rentas extraordinarias”.

IVA

En 2023, el impuesto recaudó $14,8 billones, y representó el 34,4% de los recursos tributarios alcanzados en el año. “El IVA se tiene que mantener, porque es un ordenador del sistema. A partir de ese impuesto, se identifican Ganancias y se puede identificar bienes personales. Es un claro ejemplo donde los impuestos están relacionados unos con otros”, dice Zack.

En este punto, la iniciativa de Fundar consiste en unificar la alícuota del IVA en el 21%, y eliminar consecuentemente las exenciones hoy vigentes. “Existe una probada relación entre tratamientos preferenciales y evasión fiscal. Una alícuota uniforme para el IVA simplifica la fiscalización del impuesto al reducir los incentivos al fraude fiscal”, dice el estudio.

“Es una ventana grande de hecho para la elusión fiscal”, completa Zack. “Hay que fortalecer el IVA, pero no para dejar de cobrar los otros, sino de forma de evitar la evasión del IVA”, agrega.

De acuerdo con la legislación vigente, hoy pagan el 50% de la alícuota general (un 10,5%) rubros como la carne, las frutas, legumbres y hortalizas (frescas, refrigeradas o congeladas), la miel de abejas a granel, las legumbres (porotos, arvejas, lentejas), los cereales y oleaginosas (excepto el arroz), la harina de trigo y el pan, las galletitas, las facturas, la pastelería y los bizcochos elaborados exclusivamente con harina de maíz y sin envasar.

A su vez, otros productos como la leche (fluida o en polvo) y los libros, entre otros rubros, no están alcanzados por el IVA.

A su vez, desde Fundar proponen “automatizar las devoluciones para bienes de capital y exportaciones”.

Monotributo

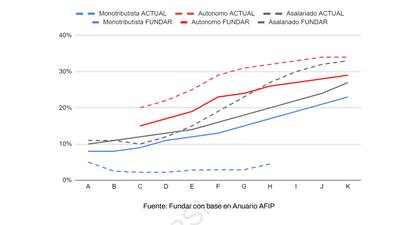

El análisis de Fundar advierte una heterogeneidad horizontal entre trabajadores: a igualdad de ingresos, los monotributistas tienen una carga efectiva menor a las del régimen de asalariados o autónomos. “Y si bien la diferente imposición no es la única causa, en la última década, mientras el empleo en relación de dependencia registrado creció 10%, los trabajadores autónomos aportantes disminuyeron 6% y los monotributistas crecieron 39%”, plantean los autores.

A su vez, advierten por el fuerte incremento en la carga que se da cuando un contribuyente excede el tope del monotributo (hoy hay 2,4 millones de monotributistas activos en el país) y debe cambiar de régimen, lo cual incentiva la formalidad.

En ese sentido, la propuesta de Fundar es “jerarquizar y aumentar la progresividad del monotributo”, para generar “mayor equidad entre trabajadores” y “suavizar la transición al régimen general”. La iniciativa comprende reducir de 11 a 6 las categorías del monotributo, establecer en 160 salarios mínimos el límite superior de ingresos y fijar alícuotas progresivas hasta la máxima categoría, con “un escalón inferior a la abonada por un trabajador autónomo”.

A su vez, se establece que el haber previsional al que accedería el contribuyente será igual al de la pensión universal para el adulto mayor.

Impuesto al cheque

Es el caso paradigmático de los impuestos “de emergencia” que finalmente se consolidan en el esquema tributario. En 2023, representó el 7,3% de la recaudación total ($3,1 billones), y en esa situación, se vuelve difícil eliminarlo en el corto plazo sin desestructurar las finanzas públicas.

Sin embargo, la iniciativa propone tomar este impuesto y convertirlo en “un sistema de recaudación”, que permita tomar esos fondos como el pago a cuenta de otros impuestos.

Formalización

Una de las iniciativas de Fundar propone crear un “impuesto negativo a la renta”. Administrado por la AFIP, busca generar un incentivo a que trabajadores informales, cuentapropistas o de bajos ingresos (economía popular) regularicen su situación.

“La idea es que el nivel de base imponible mínimo establecido para estar alcanzado en el nuevo impuesto sobre el ingreso, que podría ubicarse en un 50% del salario mínimo, vital y móvil, funcione como un crédito fiscal para todas las personas mayores activas (informales)”, plantea el informe.

“Entonces, si los ingresos declarados son cero, ese crédito se convierte en un subsidio”, que se vuelve decreciente hasta llegar al valor mínimo a partir del cual el contribuyente debería comenzar a pagar el impuesto.

“En toda la transición, el ingreso total es siempre creciente y no hay desincentivos a la formalidad. Esta medida tiene varias ventajas administrativas (tanto para el Estado como para el contribuyente), como, por ejemplo, que el trabajador esté formalizado tenga o no ingresos, a la vez que mantiene los incentivos para trabajar, dado que el aumento de ingresos declarados siempre aumenta el ingreso total”, concluye el documento.

Según Lódola, la intención es “integrar subsidios al trabajo y el cobro de impuestos”, con un esquema de simplificación institucional. “Una manera de incentivar esa formalización es que la misma AFIP la que, además de cobrar el impuesto, pueda dar un subsidio para los niveles de ingresos que se determinen. Entonces, todo quedaría en AFIP y no en dos organismos distintos. Está integrado desde que recibe un subsidio y cuando va creciendo en sus ingresos, el paso será automático”, explica.

Otras noticias de Actualidad económica

1

1Corrientes lanza un plan de desendeudamiento por más de $130.000 millones para familias y empresas

2

2En medio de una situación asfixiante por la guerra, India le compra de emergencia gas a la Argentina

3

3Lo que se habló a puertas cerradas en Nueva York

4

4El mercado de apuestas que adelantó la inflación de febrero en la Argentina 15 minutos antes que el Indec