Tras una reunión de la empresa con acreedores, trascendió un documento sobre cómo piensa afrontar su pasivo en 12 años. Sobre US$1575,4 millones terminaría abonando US$748 millones; hay un beneficio para acreedores chicos

- 4 minutos de lectura'

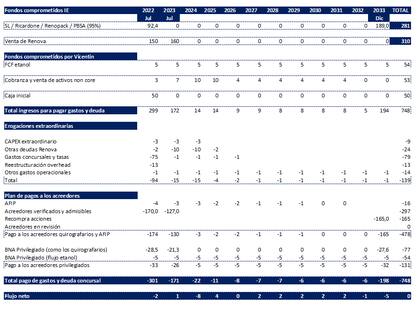

Luego de que el juez que lleva su concurso, Fabián Lorenzini, le ordenara en noviembre pasado reformular una propuesta de pago a los acreedores donde pretendía la aceptación de una quita del 70% sobre una deuda de US$1575,4 millones, la cerealera avanza con una nueva propuesta. Ahora, en 12 años, terminaría abonando US$748 millones, esto es casi un 48% del total.

Esta mañana, en una reunión virtual, la empresa, acreedores y los bancos internacionales que le prestaron US$530 millones mantuvieron un encuentro, según señalaron fuentes de la compañía a LA NACION. De allí surgió un documento sobre cómo se estructuraría la propuesta concordataria de Vicentin que se presentaría ante la Justicia. Para la aprobación en el marco del concurso se necesita un 50% más uno, pero, además, el 66% de la acreencia.

Vale recordar que la cerealera viene trabajando a la par de la Asociación de Cooperativas Argentinas (ACA), Viterra Argentina y Molinos Agro, firmas que apuntan a controlar la compañía y se quedarían con un 95% al final del proceso de fideicomiso -a 12 años- que se pondrá en marcha con la salida del concurso. Estos socios pondrían unos US$300 millones por año para la operación de la empresa.

Entre otros puntos, en la propuesta se define la conversión a dólares de todas las acreencias quirografarias aplicando el tipo de cambio del día de la presentación en concurso (AR$ 60,778 por dólar).

“Los créditos quirografarios serán cancelados en su totalidad mediante (1) pagos en efectivo por la suma total de U$S297.000.000; y (2) la capitalización del saldo de esos créditos (en su caso) mediante la entrega de acciones...”, se lee en el documento.

Se consigna que los pagos mencionados se aplicarán a todos los acreedores quirografarios con pagos iniciales por US$170 millones pagaderos con un primer pago inicial de U$S30.000 para todos y cada uno de los acreedores quirografarios per cápita, o la suma menor que corresponda para aquellos acreedores con acreencias inferiores a dicha cifra.

Se abonará entre el 1° de julio de 2022 o dentro de los diez (10) días hábiles bancarios “a partir de la fecha en que quede firme la homologación de la propuesta y se cumplan las restantes condiciones previas, lo que sea posterior”.

En tanto, se hará un pago adicional de U$S127.000.000, “pagadero a los 365 días corridos de la antes referida fecha de pago del primer pago inicial, a prorrata de las respectivas acreencias de los acreedores correspondientes”.

De la caja y otros mecanismos

En la firma sostienen que en los primeros dos años del esquema planteado se estarán abonando unos US$470 millones. Eso saldrá de US$50 millones de la propia caja de Vicentin, US$150 millones de la venta de un 33% que la firma tiene en Renova (dedicada al biodiésel y molienda de soja) y US$92,4 millones que ponen los socios estratégicos por activos de la compañía en San Lorenzo, Ricardone, Renopack, por ejemplo, entre otros conceptos.

Según destacaron fuentes de la empresa, con el pago inicial de US$ 30.000 a todos los acreedores habría unos 790 que quedarían con las cuentas saldadas. Luego hay otros 600 que toman acciones para el esquema planteado.

En otro apartado se menciona que “se remueve el actual directorio de Vicentin (y sus subsidiarias) y, mientras las acciones se encuentren fideicomitidas, se designa un nuevo directorio propuesto por los accionistas originales de Vicentin de 3 miembros titulares y 3 suplentes, todos los cuales deberán calificar como independientes según normas de la Comisión Nacional de Valores y cuya designación no sea objetada por los Interesados Estratégicos ni por el comité definitivo de acreedores). El mismo proceso de aplicará a los miembros de la Comisión Fiscalizadora de Vicentin (y sus subsidiarias)”.

Respecto del Banco Nación, que había prestado a la cerealera US$300 millones, se señala que “adicionalmente Vicentin y el Banco Nación deberían avanzar en el consenso de una propuesta de acuerdo, incluyendo un plan para el nodo norte, de modo que pueda repagarse la acreencia privilegiada del Banco Nación con parte del flujo de caja del negocio de bioetanol más ciertos pagos en efectivo con una aplicación equilibrada y razonable de parte de los restantes ingresos de Vicentin...” Se agrega que “además de la garantía ofrecida sobre el Nodo Norte (lo que la empresa tiene sobre Avellaneda y Reconquista, en el norte provincial), Vicentin podría considerar el ofrecimiento de una garantía real adicional o una transacción que implique que un nuevo inversor tome control del Nodo Norte”.

Otras noticias de Vicentin

1

1Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

2

2Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos

3

3Recuperación: las exportaciones del principal complejo argentino tocaron en volumen su nivel más alto en cinco años

- 4

Los nuevos desafíos estratégicos que enfrenta la lógica libertaria