La actividad, que enfrentó una suba de costos y baja de precios, ahora apunta a una mayor demanda de la industria mientras hay posibilidades de negocios con China y Uruguay

6 minutos de lectura'

6 minutos de lectura'

En el primer semestre del año, tras el cambio de Gobierno, muchos sectores de la economía argentina tuvieron un escenario más que comprometido. Uno de los que está a la cabeza de ese ranking es la actividad porcina. Entre los factores de su situación están los costos de producción, que se incrementaron en más de un 20% y, como contrapartida, el precio del capón descendió casi un 30% y hoy solo se paga en promedio $1000 el kilo.

Pese a esto, los productores avizoran para el futuro mediato una mejora de su panorama actual, movida por la exportación de carne a Uruguay que comenzará la semana próxima, una pequeña reactivación de la industria de los chacinados, pero reactivación al fin. Y, para más adelante habría por parte de China un poco más de requerimiento, todo esto es un conjunto de variables “que hace que se despierte la demanda para el sector”.

Adolfo Franke, productor de cerdos y vicepresidente de la Federación Porcina que nuclea a alrededor de 1000 criadores, espera que los inconvenientes que tiene hoy la actividad, que repercute en su rentabilidad de manera categórica, se disipen pronto.

“En diciembre pasado, el precio del kilo de capón estaba en $1200 y ahora estamos vendiendo a $1000 o menos. Claramente hay una pérdida, sumado a que los costos nos han subido el 20%. Es un combo explosivo lo que nos está pasando. Hace bastante tiempo que no ocurría una situación así, porque siempre algún productor muy eficiente tenía una rentabilidad mínima pero ahora ni ellos. Hace cuatro meses que todos perdemos”, explicó a LANACION.

La devaluación en diciembre llevó a que los costos de sus insumos (de nutrición y veterinarios), atados al dólar, de alguna manera a que se incrementen, salvo algunos que bajaron porque comenzó una mayor fluidez en la importación. Otro factor de incidencia fue el laboral, donde las continuas paritarias condujeron a subas salariales difíciles de sostener. Y, del lado de las ventas, una industria abastecida (que se lleva el 40% de la producción) y la caída del consumo llevó a que se deje de comprar capón y que el precio se derrumbe. Recordó, además, que en el país existe una estacionalidad histórica, donde el consumo de fiambres de mayo a julio baja pero que este año empezó en enero.

Pese a esto, destacó que hay una novedad positiva para el sector y “es que en principio la semana que viene habrá un incremento de precios”.

“No nos saca de la pérdida, pero nos da una esperanza. El precio del capón se iría a $1100, un 10%, pero siempre por debajo de los valores de diciembre pasado. Algo se está reactivando, subió mucho el consumo de carne fresca porque los jamones y paletas (100% consumo industrial) está yendo más a góndola. Sumado a que esos stocks que la industria se hizo a fines de 2023 se fueron acabando y está empezando a activar. Se sabe que estamos perdiendo plata. Debemos desarrollar el consumo en fresco de jamones y paletas para no estar cautivos de la industria”, señaló.

Por otro lado, Franke aclaró que esta semana que viene empezará la exportación a Uruguay, que si bien no es mucha, ayuda. “La demanda total de Uruguay representa el 5% de nuestra producción, se exporta solo cortes frescos y esto hará que el precio mejore un poco y se agrega al repunte en el consumo doméstico de carne fresca. Y también habría por parte de China un poco más de requerimiento: todo un combo que hace que se despierte la demanda en el sector. La situación hacia adelante es que se espera que los precios se compongan un poco más, porque con el 10% salimos de terapia intensiva pero solo pasaremos a terapia intermedia. Falta mucho, pero entendemos que el Gobierno no puede resolver toda la macro en seis meses”, añadió.

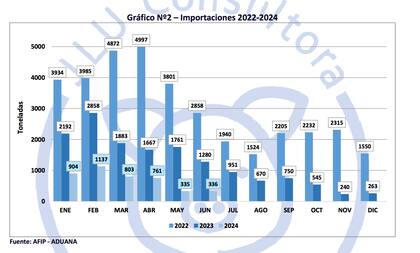

Según la consultora de Juan Uccelli, el mes pasado se exportaron 1547 toneladas “que representa la cifra más importante mensual desde junio del 2021″.

“El dato no solo es importante por la cantidad total, sino fundamentalmente porque el 50% es carne porcina congelada. Es importante resaltar el trabajo de todos lo que hicieron posible este resultado, tanto plantas exportadoras como productores que se comprometieron en el tema. Las importaciones, en tanto, con un valor semejante al de mayo fue de solo 336 toneladas y a precios superiores a los que se obtenían en el mercado”, dice el informe.

“La balanza comercial tanto en volumen como en divisas fue positiva para la Argentina y nuevamente hay que trasladarse tres años atrás, a junio del 2021, para observar este resultado. La exportación es un negocio de continuidad y no de oportunidad, el día que se entienda esto, la Argentina tiene la posibilidad de entrar al top ten de los exportadores mundiales”, agrega.

Brasil, la amenaza

Un tema que siempre está en la gatera de preocupaciones del sector son los excedentes de Brasil que la Argentina importa. Si bien en esta época los precios locales están realmente por el piso y no conviene importar, siempre está latente “esa competencia desleal por parte del país vecino”. Contó que la producción argentina es de pymes y que en Brasil, las empresas tienen 400.000 cerdas que pueden dividir su producción y en una parte hacerlo con el promotor ractopamina y en otra parte no.

“Ahora, hubiéramos querido exportar a Brasil pero no es tan fácil exportar hacia allí porque ellos, a diferencia de la Argentina, cuidan su producción. Ellos producen con la ractopamina, un promotor de crecimiento que le mejora la productividad y que les genera un 5% de ventaja competitiva en precios. Para nosotros es un producto anacrónico. Aunque está permitido por todos los códigos alimentarios, en la Argentina es un limbo, donde el sector porcino podría usar, pero no está reglamentado. Le pedimos al Gobierno que se defina con la ractopamina. Lo mejor sería que prohíban el uso en la Argentina definitivamente como en China, pero que tampoco ingrese carne con este promotor”, remarcó.

Por último, otra cuestión no menor para que despegue el sector es la inversión. Dijo que claramente el Gobierno está impulsando las inversiones, pero para el sector es importante que resuelvan el tema del IVA. “Ahora hay una versión del RIGI llamada Régimen de Inversiones para el Desarrollo Agroindustrial [RIDA]. El Gobierno empezó con las inversiones grandes de más de US$200 millones, pero a nosotros, como pymes porcinas, nos vendría bien que lo resuelvan esto a través de una ley, y que nos den por ejemplo una amortización acelerada, que era algo que está en la ley del Consejo Agroindustrial Argentino y que podamos utilizar certificados de IVA, se genere un mercado de estos certificados y sea de alguna manera compensado a través de impuestos. Esto nos afecta muchísimo y, si queremos mirar hacia adelante, el sector porcino tiene muchísimo para reactivar. Son cuestiones importantes pero rápidas de resolver“, finalizó.

1

1Mensaje: Kicillof le metió presión al Gobierno por las retenciones y expresó que el libre mercado “pasó de moda en el mundo”

2

2Proponen eliminar las retenciones y bajar la presión impositiva para incorporar más tecnología en los cultivos

3

3“Vine con mucho entusiasmo”: inquietos y sorprendidos, los productores ponen el foco en la inversión en Expoagro

4

4Negocio: un empresario se asoció con un fabricante chino y arma equipos a la mitad del precio del mercado