Desde 2018, los establecimientos pasaron de 4602 a 1882, según un informe de JLU Consultora

5 minutos de lectura'

5 minutos de lectura'

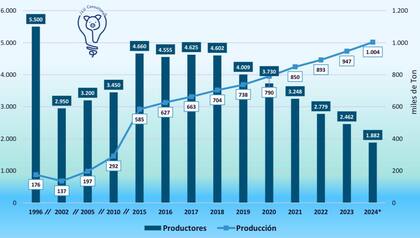

En los últimos seis años, la cantidad de productores porcinos que entregan a faena en la Argentina se redujo casi un 60%. Desde 2018, los establecimientos pasaron de 4602 a 1882. A pesar de esta caída, la producción experimentó un aumento significativo, de 704.000 a 1,004 millones de toneladas. Estos datos se derivan de un informe de JLU Consultora y refleja una creciente concentración en el sector.

Juan Uccelli, de la consultora, explicó en diálogo con LA NACION: “Cada vez hay que ser más eficiente y lograr mayor escala, porque es un negocio de mucho volumen y los márgenes son cada vez más cortos. Estas son las tres consecuencias por las cuales los productores están saliendo del sistema”.

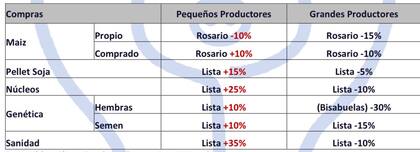

En rigor, detalló que al ser un negocio de escala, la competencia se vuelve más dura para los pequeños productores, quienes enfrentan costos más elevados en insumos, llegando a pagar hasta un 15% más por maíz y un 35% más en sanidad respecto a los grandes productores. Además, la dificultad para acceder a créditos limita su capacidad de inversión. Mientras que los pequeños productores alcanzan una producción promedio de 2400 kilogramos por cerda, los grandes logran 3600 kilogramos.

“La Argentina tenía muchos productores, muchas plantas de faena, muchas elaboradoras de chacinados y muchos distribuidores, pero en todos los eslabones cada vez hay menos actores y algunos ya están integrados de punta a punta. Pero cuando comparamos la empresa más grande de nuestro país, y que cubre todos los eslabones, es muy pequeña frente a empresas brasileñas, por ejemplo”, advirtió el informe.

Por otra parte, mientras los pequeños productores enfrentan un costo adicional del 10% al comprar maíz, los grandes obtienen descuentos de hasta el 15% en el mismo insumo. Esta tendencia se repite en otros insumos, donde los pequeños productores pagan un 15% más por pellets de soja y un 35% más en sanidad, mientras que los grandes tienen tarifas más competitivas, incluyendo un 30% menos en genética de hembras y un 10% menos en servicios de sanidad. “Vemos que las diferencias son muy grandes y generan un aumento directo sobre los costos de producción, por un lado, y sobre el precio recibido, por el otro. La única diferencia entre los productores grandes y pequeños es el poder de compra y de venta, por el volumen que manejan”, dijo.

Además, la escala afecta directamente la capacidad de realizar inversiones y la necesidad de solicitar líneas de crédito. “Muchos productores pequeños no son sujetos de crédito, y les resulta casi imposible salir de esa calificación. En el caso de que accedan a créditos, los importes ofrecidos no son suficientes para hacer absolutamente nada y, seguramente, se convierten en un salvavidas de plomo que los hunde más, ya que la mejora no les permite pagar ni los intereses y mucho menos el capital solicitado”, advirtió.

En este contexto, en 2016, un aumento en los costos de producción provocó una leve disminución en la cantidad de productores y la situación se agravó en el último trimestre de 2018 con una fuerte devaluación que impactó en los costos. Esto generó una salida de productores en 2019, marcando el inicio de un descenso que ha continuado año tras año, convirtiendo el presente en uno de los más difíciles para el sector.

Según el informe de JLU Consultora, al comparar la eficiencia entre pequeños y grandes productores, se observan diferencias significativas: los pequeños logran una producción de 2400 kilogramos por cerda al año, con una conversión alimenticia de 3.2:1, mientras que los grandes alcanzan los 3600 kilogramos, con una conversión alimenticia de 2.7:1. “Producir 500 k/c/a menos y necesitar 500 grs más por kilo producido marca una diferencia de costos muy grande que es difícil de compensar con el precio. Muchos de los productores que salieron del sistema tenían valores inferiores a los 2400 k/c/a (menos de 1800) y muy superiores a la conversión alimenticia de 3.2:1 (casi 4:1)”, dijo.

También hay productores que logran 4400 k/c/a y conversiones alimenticias inferiores a 2.5:1. Para dar un promedio a nivel país, el año pasado los números fueron de 3160 k/c/a y conversión alimenticia de 2.98:1. Cuando esto se traduce a un valor monetario, los resultados son los siguientes: “El costo de producción ya marca una desigualdad manifiesta y deja a los pequeños productores fuera del sistema. En cuanto al margen bruto (antes de impuestos), se muestra una diferencia importantísima, generando en un caso pérdida y en otro un resultado positivo”.

Además, se agrega que “los márgenes tienden a ser inferiores”. La consultora explicó que, al analizar lo sucedido en los últimos años a nivel país, los márgenes presentaron un promedio interesante del 17%, con picos altos y bajos, pero con una tendencia a disminuir. Tras una abrupta caída del 20% en 2017 a 8% en 2018, los márgenes volvieron a subir y en 2019 alcanzaron un 21,3%. Sin embargo, se mantuvieron en esos niveles hasta el año pasado, cuando cayeron al 12%, un valor que se ha sostenido este año. “No es algo raro en el resto del mundo, donde los márgenes son muy bajos, y hay que tener en cuenta la realidad nacional de altos niveles de inflación. En un contexto de estabilidad, si alguna vez se da, se tendrían que esperar valores por debajo del 7%”.

1

1Expoagro 2026. Banco Nación presentó las tasas más competitivas del mercado

2

2El más grande del mundo: Expoagro tuvo un remate de hacienda que duró 14 horas y quedará en la historia

3

3Con 80.000 personas: Expoagro vivió otra jornada récord y con un aluvión de consultas para invertir en vacas

4

4Tras los ataques de Milei: en una empresa del Grupo Techint piden que la apertura económica sea acompañada de reformas estructurales