- 4 minutos de lectura'

A pesar del intento del Gobierno de generar un estímulo en la comercialización de soja y el ingreso de divisas, los resultados parecen no ser demasiado alentadores.

Los aportes de divisas del dólar agro (según operaciones en el MAE), acumulan cerca de US$1700 millones, ubicándose un 70% debajo del PIE I y un 22% debajo del PIE II, considerando la misma cantidad de días de implementación.

Por otra parte, al tomar las liquidaciones generales de cereales, oleaginosas y subproductos de abril (según Ciara-CEC), totalizaron en US$2435 millones, cerca de un 25% debajo del mismo registro del año pasado para dicho mes. A la vez, los volúmenes comercializados de soja continúan siendo magros, con productores que venden, principalmente, en función de necesidades puntuales.

¿A qué se debe toda esta dinámica? Lo explicamos en tres gráficos.

Precios que no entusiasman

A lo largo de toda la vigencia del PIE III, la oferta y la demanda enfrentaron dificultades para encontrarse. El ritmo de negocios no arranca de forma contundente. Los precios propuestos por los compradores se han ubicado por debajo de la expectativa que mantenían los vendedores.

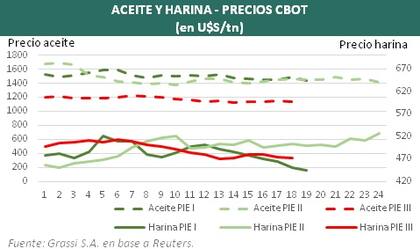

Esto se debe a que estamos transitando momentos de debilidad para los precios de los commodities agrícolas, en general, y de los subproductos de soja, en particular. La holgada oferta brasileña se deja sentir en los mercados internacionales, con fuerte presión en las cotizaciones. Por ejemplo, el aceite en Chicago está cerca de un 15% por debajo de los valores que gravitaba durante PIE I y PIE II. La harina, tampoco está en su mejor momento.

El deterioro de los precios internacionales ha condicionado la capacidad de pago de compradores, la cual se derrumbó respecto a las vigentes durante el PIE I y el PIE II. Y, sumado a la búsqueda de márgenes, ha derivado en propuestas de precios locales que no logan entusiasmar a los vendedores. Además, debemos tener cuidado de cara al mediano plazo. La buena producción que estaría proponiendo EE.UU. para la segunda parte de este año podría limitar la probabilidad de ver una reversión en las tendencias actuales de precios.

Aceleración en la tasa de devaluación

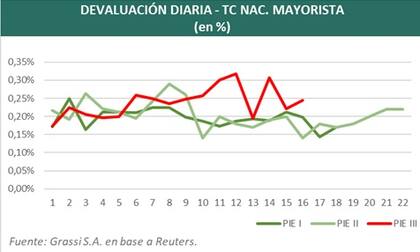

El tipo de cambio diferencial de $300 está quedando rápidamente opacado por el mayor ritmo de devaluación del tipo de cambio oficial y las expectativas. En la última semana, la tasa diaria promedio se ubicó en 0,28%. Así, ha tomado una dinámica mucho más acelerada respecto a las versiones anteriores. Recordamos que durante las primeras dos semanas del PIE I y II se ubicó en 0,2%.

Paralelamente, hay que destacar que las tasas implícitas de devaluación del dólar futuro también se elevaron en las últimas semanas, abonando la idea de un ritmo más acelerado en la devaluación del tipo de cambio oficial.

Pero, hay que recordar que la administración actual es más afín a subir tasa de interés y aumentar regulaciones, más que a convalidar un gran salto en el tipo de cambio oficial.

Deterioro del beneficio en la brecha frente al MEP

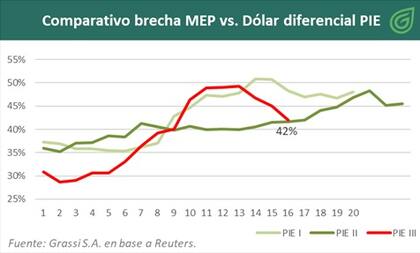

Si bien el PIE III tuvo el mejor comienzo en materia de brecha frente al MEP, la volatilidad en las cotizaciones bursátiles impuso un fuerte y rápido deterioro. Posteriormente, tras nuevas regulaciones e intervención en los mercados, se registró una ligera mejoría.

Así, aun sin haber promediado su vigencia, la brecha dólar agro vs. MEP se ubica en torno a 40% y se aproxima a los valores alcanzados a finales de los programas anteriores. Esta situación da cuenta de cierta pérdida en el beneficio que suponía la medida originalmente, en materia de poder dolarizarse vía Bolsa. Seguramente, de mantenerse vigente el contexto actual, es posible que volvamos a ver nuevos deterioros en el corto plazo. Esto no ayuda.

Rumores y posibles estrategias

Dado el magro desempeño que ha mostrado el dólar agro han circulado distintas versiones sobre posibles modificaciones de la norma. Pero, de momento, esto pertenece al plano de los rumores, sin definiciones concretas.

La realidad es que tenemos un tipo de cambio diferencial de $300, precios en términos de dólar oficial de US$440 por tonelada y expectativas de devaluación muy elevadas. ¿Cómo podemos aprovechar este contexto? Primero, poniendo en perspectiva este valor de la soja, en relación con lo que se paga en el resto de la curva de futuros. Hay que considerar que la posición noviembre está cotizando muy por debajo, en US$380. Segundo, estando atentos a la posibilidad de obtener líneas de financiación a tasas atractivas.

Así, podrían parecer interesantes las estrategias que combinen la posibilidad de cerrar precios de venta en dólares con pesificación larga. Esto permite capturar los valores vigentes en dólares y, al mismo tiempo, una tasa de devaluación mayor al costo de financiarse.

El autor es responsable del Departamento de Análisis de Mercados de Grassi SA

Otras noticias de Dólar soja

- 1

Nuevas tecnologías: un fondo del agro juntó US$2,8 millones e invirtió en 10 empresas

2

2“Moderna y equilibrada”. Beneplácito en el agro de Entre Ríos por la nueva ley de aplicaciones de fitosanitarios

3

3Opinión. Zonas de exclusión: no es el glifosato sino el asfalto el que mata la vida biológica de los suelos

4

4Premio: un reconocido toro Angus argentino se coronó subcampeón del mundo