Ante la caída del crudo, las aerolíneas limitan sus estrategias de ‘hedging’

Después de gastar miles de millones de dólares durante décadas para protegerse contra el alza de los costos del combustible, cada vez más aerolíneas están dejando de lado estas prácticas financieras que les generaron grandes pérdidas debido a la caída de los precios del petróleo.

Cuando los precios del crudo subían, las coberturas financieras ayudaron a las aerolíneas a reducir su exposición a los mayores costos del combustible. No obstante, la celeridad del derrumbe de 58% de los precios del petróleo desde mediados de 2014 tomó por sorpresa a los operadores aéreos y algunas coberturas pasaron a generar pérdidas cuantiosas.

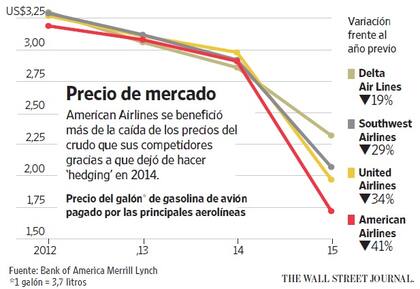

Delta Air Lines Inc., la segunda mayor aerolínea de Estados Unidos por tráfico, acumuló pérdidas por concepto de coberturas de US$2.300 millones en 2015. United Continental Holdings Inc., la tercera línea aérea de ese país, perdió US$960 millones en sus apuestas.

En cambio, la principal aerolínea estadounidense, American Airlines Group Inc., que en 2014 dejó de hacer operaciones de cobertura, una práctica conocida como hedging, pagó mucho menos por combustible que sus competidores. "Las coberturas son un juego arreglado que enriquece a Wall Street", dijo Scott Kirby, el presidente de la aerolínea, en una entrevista.

Ahora, buena parte del resto del sector se está replanteando la costosa estrategia de usar complejos instrumentos derivados para garantizar los precios del combustible, el segundo costo más alto de las aerolíneas después de la mano de obra.

Algunos operadores han decidido que, en momentos en que los precios del crudo son bajos, los posibles beneficios que proveen las coberturas no justifican los riesgos. Delta y United han indicado que no tienen coberturas para el próximo año.

Aerolíneas estadounidenses más pequeñas como JetBlue Airways Corp. o Spirit Airlines Inc. han minimizado sus cober-turas, según la información provista a los reguladores. Incluso en Europa, donde las aerolíneas han sido grandes defensoras del hedging, algunas empresas han moderado sus estrategias.

"No necesitamos cubrir el riesgo como solíamos hacerlo", reconoce Gerry Laderman, director financiero interino de United. "Eso no quiere decir que descartamos el hedging. Buscamos formular (…) una manera distinta de pensar al respecto".

Para realizar coberturas, las aerolíneas firman contratos cuyo valor aumenta de la mano del alza de los precios del petróleo o del combustible. No obstante, también ocurre lo opuesto: el valor de los contratos desciende cuando los precios bajan, generando pérdidas que, en algunos casos, pueden ser considerables, y anulando los beneficios del descenso de los precios del combustible.

La cotización del crudo, que alcanzó un máximo de US$147 por barril en 2008, ronda US$41 por unidad, después de haber tocado un mínimo de US$26 el barril en febrero. Algunos analistas y operadores creen que el reciente repunte es transitorio debido al exceso de suministro en el mercado y estiman que los precios del petróleo seguirán débiles durante un buen tiempo.

Otros factores que influyen en el repliegue del hedging son una ola de megafusiones, recortes de capacidad y el uso de aviones que utilizan el combustible de manera más económica. Estos cambios han apuntalado las finanzas de las aerolíneas y las han vuelto menos vulnerables a los aumentos de los precios del combustible.

American prometió no hacer más coberturas tras la fusión con US Airways Group. La mayoría de los ejecutivos que ocupan los puestos más altos provienen de US Airways, que abandonó los mercados de futuros en 2008.

Delta, que compró una refinería en 2012 para controlar parte de su suministro, acaba de cerrar su libro de coberturas. La empresa espera registrar pérdidas de entre US$100 millones y US$200 millones en cada uno de los siguientes tres trimestres del año. Aunque Delta sigue comprometida con el hedging, no ha registrado una ganancia por este concepto desde el segundo trimestre de 2014.

La compañía, en todo caso, prevé que la baja del precio del petróleo reduzca este año los costos del combustible en US$3.000 millones respecto del año pasado, indicó en una entrevista Paul Jacobson, su director financiero.

La posición de hedging de United, que cubre 17% de su consumo de combustible para este año, registraba una pérdida de US$225 millones en enero. La mayor parte del déficit corresponde a coberturas hechas en 2014. La aerolínea no ha añadido coberturas desde julio pasado.

Las aerolíneas europeas, latinoamericanas y asiáticas tienden a depender más de las coberturas puesto que tienen que comprar el combustible en dólares, pero la mayor parte de sus ingresos está denominada en otras monedas que se han depreciado frente a la divisa estadounidense. Andrew Lobbenberg, analista del banco británico HSBC Bank PLC, estima que después de sufrir "enormes" pérdidas el año pasado, algunas de las mayores aerolíneas europeas están reduciendo sus coberturas.

En América Latina, LATAM Airlines Group, que registró una pérdida neta de US$219,3 millones en 2015, se vio favorecida por un descenso de 43,4% en los costos del combustible en el cuarto trimestre, frente a igual lapso del año previo, pero tuvo una pérdida ligada a sus coberturas de US$40,5 millones, comparada con una pérdida de US$103,8 millones en el cuarto trimestre de 2014.

El grupo, formado tras la fusión de la chilena LAN Airlines y la brasileña TAM, tiene contratos de hedging para cubrir 45% de su consumo estimado de combustible para los próximos 12 meses y anticipa que las pérdidas ocasionadas por las coberturas no excederán los US$77 millones este año.

Avianca Holdings, que reportó una caída de 25,2% en el costo del combustible en 2015, tenía a finales de 2015 coberturas para 25,4% del volumen de combustible que prevé consumir hasta febrero de 2017. La compañía proyecta que los gastos asociados a las coberturas no superarán US$7 millones por trimestre. Avianca reportó una pérdida neta de US$139,5 millones en 2015.

Aunque una crisis geopolítica podría elevar rápidamente la cotización del crudo, los expertos subrayan que las aerolíneas con sólidos antecedentes de crédito no tendrán mayores inconvenientes para volver a los mercados de futuros, aunque les podría salir caro.

"Siempre es posible que hagamos hedging en el futuro", señala Bob Fornaro, presidente ejecutivo de Spirit Airlines, que no tiene coberturas para este año.

1

1 2

2Se vende: un fiscal detectó irregularidades en la inminente subasta de un edificio del INTA y pide evitar “posibles hechos de corrupción administrativa”

3

3Por qué el Gobierno no salió aún del cepo y la “prueba de fuego” que deberá afrontar en 2025, según Martín Redrado

- 4

Milei y Sturzenegger se aprestan a darle un fuerte golpe al “club de la obra pública”